Schriftliche

Steuerberaterprüfung 2023

Autorin: Dr. Elke Lehmann

1. Prüfungstag - Teilaufgabe zum Erbschaftsteuer- und Bewertungsrecht

Bewertung und Begünstigung von Betriebsvermögen bzw. von nicht notierten Anteilen an Kapitalgesellschaften

Die Bewertung und Begünstigung von Betriebsvermögen sowie von nicht notierten Anteilen an Kapitalgesellschaften1 ist eines der Themen, welche häufig in der Steuerberaterprüfung auftauchen. Daher erhalten Sie von uns in dem folgenden Beitrag zunächst Empfehlungen für eine effektive Herangehensweise an diesen Themenkomplex und zum Aufbau Ihrer Lösung. Die Lösungsschritte werden systematisch dargestellt und im Einzelnen aufgezeigt, worauf Sie sich konzentrieren müssen, um ein Maximum an Punkten zu erreichen. Im Anschluss veranschaulicht jeweils eine „Mini-Klausur“ die Umsetzung am konkreten Fall. Denken Sie immer daran, dass die meisten Punkte in der Prüfungsklausur auf dem Weg zum Ziel vergeben werden, und nicht für das korrekte Ergebnis!

NWB Datenbank: Überprüfen Sie im Nachgang Ihren Lernstand und laden Sie die Übungsklausur aus dem Erbschaftsteuer- und Bewertungsrecht aus der NWB Datenbank herunter, NWB DAAAJ-36485.

Diesen Beitrag können Sie sich auch als PDF herunterladen:

Inhaltsverzeichnis

- Klausurlösung richtig aufbauen

- Bewertung von Betriebsvermögen und nicht notierten Anteilen an Kapitalgesellschaften

- Begünstigung von Betriebsvermögen und Anteilen an Kapitalgesellschaften

- Berücksichtigung von Schulden und Lasten

- Fazit

- Kostenfreies NWB Abo sichern!

Beinhaltet ein in der Prüfungsklausur zu beurteilender Erwerb von Todes wegen bzw. eine Schenkung unter Lebenden die Übertragung von BV und/oder nicht notierten Anteilen an Kapitalgesellschaften (KapGes), bedeutet dies im Grundsatz, dass

- zuerst für dieses Vermögen der gemeine Wert zum Bewertungsstichtag zu ermitteln ist (Bewertungsebene), sofern dieser nicht bereits vorgegeben wurde, und

- sodann zu prüfen ist, ob die Steuerbefreiungen nach §§ 13a, 13b ErbStG gewährt werden können (Besteuerungsebene).

Des Weiteren enthielt die Aufgabenstellung in den Prüfungsklausuren der letzten Jahre noch regelmäßig folgenden Hinweis: „Notwendige gesonderte Feststellungen sind ggf., soweit nötig, vorab darzustellen.“ In diesem Fall sind nach dem Einstieg („Steuerpflicht“) zuerst die notwendigen gesonderten Feststellungen vorab vorzunehmen, d. h. noch vor der eigentlichen Ermittlung des steuerpflichtigen Erwerbs und der festzusetzenden Erbschaft-/Schenkungsteuer. Konkret handelt es sich dabei um die gesonderten Wertfeststellungen für BV und/oder nicht notierte Anteile an KapGes sowie für Grundbesitz. Darüber hinaus schließt dieser Hinweis – sofern nicht sogar explizit in der Aufgabenstellung darauf mit verwiesen wird – bei Vorliegen von begünstigungsfähigem Vermögen i. S. des § 13b Abs. 1 ErbStG die gesonderte Feststellung nach § 13b Abs. 10 ErbStG ein, die dann wiederum für die Begünstigungsprüfung maßgebend ist.

In einigen Aufgabenstellungen der Prüfungsklausuren wurde ausdrücklich darauf verwiesen, dass auf § 13a Abs. 4 ErbStG (gesonderte Feststellungen im Zusammenhang mit der Lohnsummenregelung) gerade nicht einzugehen ist.

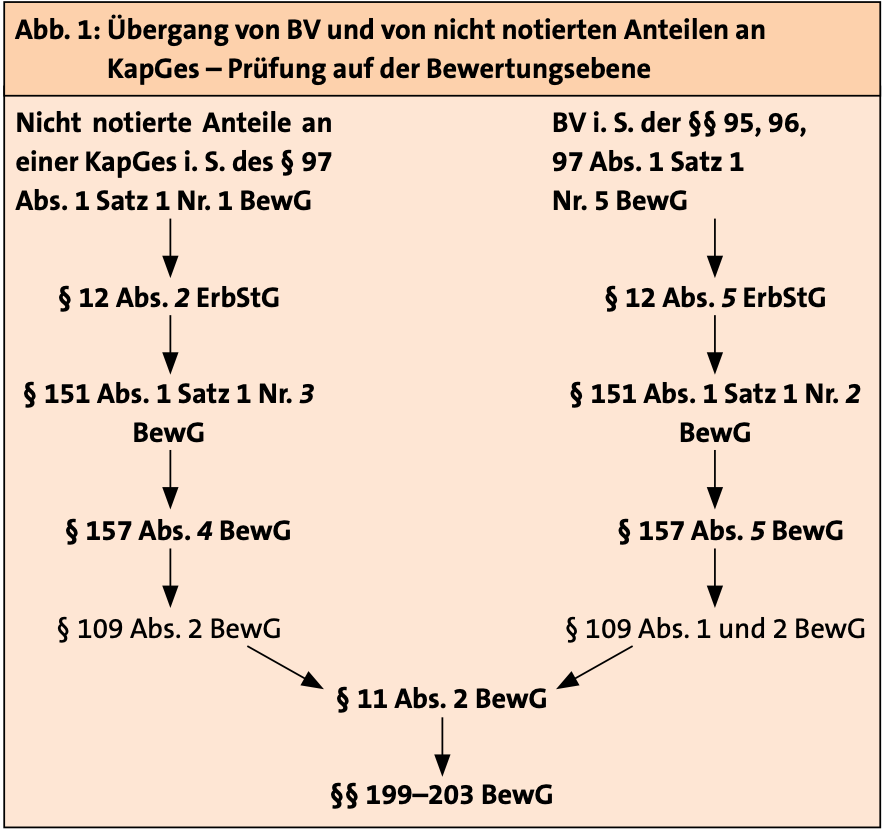

Wegweiser für die Bewertung für erbschaft- und schenkungsteuerliche Zwecke ist § 12 ErbStG.

Inländisches BV (BV i. S. der §§ 95–97 BewG) ist dabei gem. § 12 Abs. 5 ErbStG für erbschaft- und schenkungsteuerliche Zwecke mit dem nach § 151 Abs. 1 Satz 1 Nr. 2 BewG auf den Bewertungsstichtag (§ 11 ErbStG) gesondert festgestellten gemeinen Wert anzusetzen. Nicht notierte Anteile an KapGes i. S. des § 11 Abs. 2 BewG sind über § 12 Abs. 2 ErbStG gem. § 151 Abs. 1 Satz 1 Nr. 3 BewG ebenfalls mit dem auf den Bewertungsstichtag gesondert festgestellten gemeinen Wert anzusetzen

Merke: Ausländisches BV ist nach § 12 Abs. 7 ErbStG i. V. mit § 31 BewG mit dem gemeinen Wert anzusetzen und unterliegt nach § 151 Abs. 4 BewG nicht der gesonderten Feststellung.

Um zur Anwendung der konkreten Bewertungsvorschriften für die Bewertung von BV und nicht notierten Anteilen an KapGes zu gelangen, ist auf § 157 BewG zurückzugreifen:

- Nach § 157 Abs. 5 BewG ist der gemeine Wert des BV bzw. des Anteils am BV (BV-Wert) unter Berücksichtigung der tatsächlichen Verhältnisse und der Wertverhältnisse zum Bewertungsstichtag festzustellen. Der gemeine Wert wird über § 109 Abs. 1 und 2 BewG nach den allgemeinen Bewertungsvorschriften des § 11 Abs. 2 BewG ermittelt.

- Nach § 157 Abs. 4 BewG gilt Entsprechendes für die Wertermittlung von Anteilen an KapGes i. S. des § 11 Abs. 2 BewG (Anteilswert). Dieser ist daher ebenfalls unter Berücksichtigung der tatsächlichen Verhältnisse und der Wertverhältnisse zum Bewertungsstichtag festzustellen und nach den in § 11 Abs. 2 BewG geregelten Bewertungsvorschriften zu ermitteln.

Die Bewertung sowohl von BV als auch von nicht notierten Anteilen an KapGes hat nach § 109 Abs. 1 Satz 2 oder Abs. 2 Satz 2 i.V. mit § 11 Abs. 2 Satz 1 BewG mit dem gemeinen Wert gem. § 9 BewG zu erfolgen. Nach § 11 Abs. 2 Satz 1 und 2 BewG ist der gemeine Wert primär aus Verkäufen unter fremden Dritten abzuleiten, die innerhalb des letzten Jahres vor dem Bewertungsstichtag (§ 11 ErbStG) stattgefunden haben. Kann der Wert daraus nicht abgeleitet werden, muss er nach einem Verfahren auf der Basis der Ertragsaussichten oder einer anderen im gewöhnlichen Geschäftsverkehr für nichtsteuerliche Zwecke üblichen Methode ermittelt werden. Das einzige im BewG in den §§ 199–203 BewG normierte Verfahren ist das vereinfachte Ertragswertverfahren (§ 11 Abs. 2 Satz 4 BewG). Untergrenze des anzusetzenden Werts ist nach § 11 Abs. 2 Satz 3 BewG der Substanzwert, sofern der gemeine Wert nicht aus Verkäufen abgeleitet wurde.

Tipp: Gehen Sie aufgrund der Ihnen in der StB-Prüfung zur Verfügung stehenden Hilfsmittel davon aus, dass die Bewertung von BV und von nicht notierten Anteilen an KapGes nach dem vereinfachten Ertragswertverfahren und/oder der Substanzwertermittlung vorzunehmen ist.

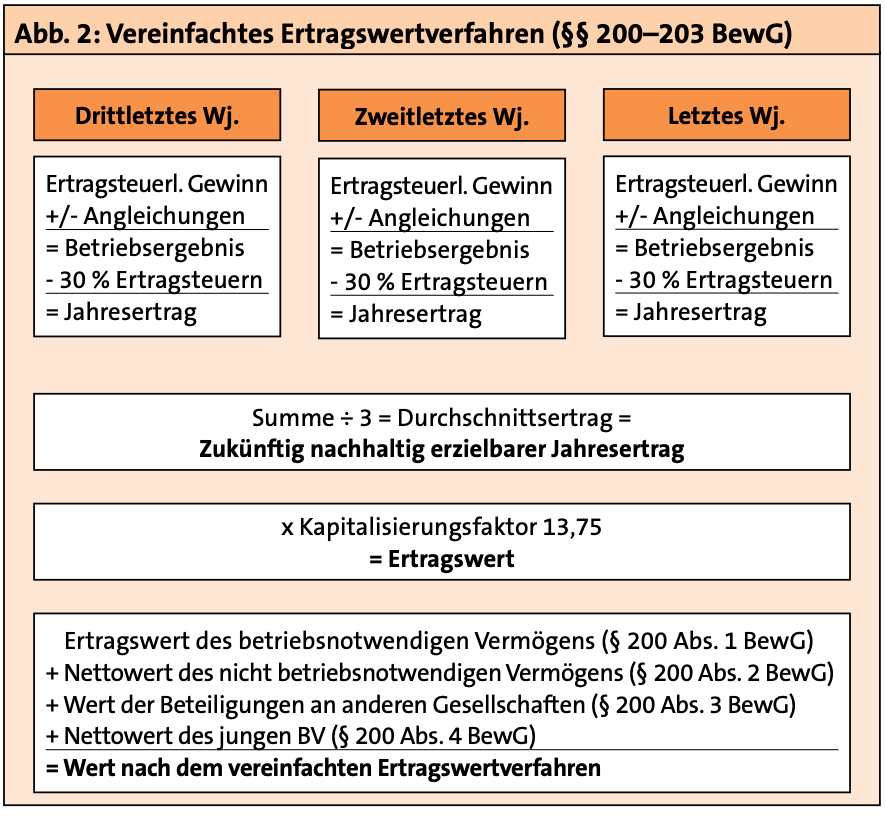

Bei Anwendung des vereinfachten Ertragswertverfahrens ist der Ertragswert gem. § 200 Abs. 1 BewG im Wege einer Gesamtbewertung zu ermitteln. Umgesetzt wird dies, indem der zukünftig nachhaltig erzielbare Jahresertrag mit dem Kapitalisierungsfaktor von 13,75 gem. § 203 Abs. 1 BewG multipliziert wird.

- Diesem Ertragswert sind im Wege der Einzelbewertung nach § 200 Abs. 2–4 BewG ggf. noch einzeln anzusetzende WG hinzuzurechnen. Dazu gehören:

- der Nettowert des nicht betriebsnotwendigen Vermögens (R B 200 Abs. 2 ErbStR),

- der Wert betriebsnotwendiger Beteiligungen (R B 200 Abs. 3 ErbStR),

- der Nettowert des sog. „jungen“ BV (R B 200 Abs. 5 ErbStR).

Der Ertragswert und die einzeln anzusetzenden WG ergeben dann in der Summe den Wert des BV nach dem vereinfachten Ertragswertverfahren.

Die Wertermittlung nach dem vereinfachten Ertragswertverfahren im Einzelnen:

- Umfangreichster Teil in der Bearbeitung ist die Ermittlung des zukünftig nachhaltig erzielbaren Jahresertrags. Diesen Jahresertrag müssen Sie gem. § 201 Abs. 1 Satz 2 und Abs. 2 BewG als Durchschnittsertrag aus den Betriebsergebnissen der letzten drei Wj. ableiten. Dies bedeutet wiederum, dass Sie zunächst das jeweilige Betriebsergebnis der letzten drei Wj. vor dem Bewertungsstichtag zu ermitteln haben.

- Zuvor sollten Sie stets prüfen, ob einzeln anzusetzende WG gem. § 200 Abs. 2–4 BewG im Sachverhalt gegeben sind, da diese auch Auswirkung auf die Betriebsergebnisse der einzelnen Wj. haben können. So sind im Zusammenhang mit nicht betriebsnotwendigem und jungem Vermögen stehende Aufwendungen sowie übernommene Verluste aus Beteiligungen gem. § 202 Abs. 1 Satz 2 Nr. 1 Buchst. f BewG dem Ausgangswert nach § 202 Abs. 1 Satz 1 BewG hinzuzurechnen2, während dieser Ausgangswert gem. § 202 Abs. 1 Satz 2 Nr. 2 Buchst. f BewG um solche Erträge zu kürzen ist, die im Zusammenhang mit Vermögen i. S. des § 200 Abs. 2–4 BewG stehen.

- Für die Ermittlung der jeweiligen Betriebsergebnisse ist gem. § 202 Abs. 1 Satz 1 bzw. Abs. 2 BewG ausgehend vom richtigen Gewinn (entweder nach § 4 Abs. 1 Satz 1 bzw. § 5 EStG oder nach § 4 Abs. 3 EStG ermittelter Gewinn; ggf. vorab noch Korrektur der vorgegebenen Jahresergebnisse auf das „richtige Ergebnis“3) für jedes einzelne Wj. der Reihe nach zu analysieren, ob Vermögensminderungen oder -mehrungen vorliegen, die einmalig sind bzw. den zukünftig nachhaltig erzielbaren Jahresertrag nicht beeinflussen. Korrigieren Sie diese nach § 202 Abs. 1 Satz 2 Nr. 1–3 BewG durch Hinzurechnung oder Kürzung und unter Berücksichtigung eines pauschalen Ertragsteueraufwands von 30 % gem. § 202 Abs. 3 BewG mit dem Ziel, den bereinigten Normalertrag für das jeweilige Wj. zu erhalten.

Tipp: Nutzen Sie für die Ermittlung des gemeinen Werts nach dem vereinfachten Ertragswertverfahren das Ermittlungsschema in R B 200 Abs. 1 ErbStR!

Sachverhalt: Am 31.1.2023 verstirbt Glasermeister Fritz Klar (FK). Alleinerbin wird seine Ehefrau Magdalena Klar (MK). Zum Nachlass von FK gehört u. a. die Glaserei Klar in Augsburg.

FK betrieb sein Einzelunternehmen auf eigenem Grundstück in Augsburg, Wieselweg 1. Seinen Gewinn ermittelte er gem. § 4 Abs. 1 Satz 1 EStG. Das Wj. entspricht dem Kj. Abschlüsse werden regelmäßig auf den 31.12. eines jeden Jahres erstellt. Folgende (verkürzte) Bilanz wurde zum 31.12.2022 aufgestellt:

| Aktiva | Passiva | ||

| Grund und Boden, Wieselweg 1 | 240.000 € | Eigenkapital | 1.600.000 € |

| Gebäude, Wieselweg 1 | 480.000 € | Rücklage § 6 EStG | 80.000 € |

| Grund und Boden, Wieselweg 2 | 169.000 € | Langfristige Verbindlichkeiten | 250.000 € |

| Sachanlagen | 580.000 € | Kurzfristige Verbindlichkeiten | 80.000 € |

| Vorratsvermögen | 220.000 € | ||

| Kasse, Bank, Forderungen | 191.000 € | ||

| Wertpapiere | 100.000 € | ||

| Sonstige Aktiva | 30.000 € | ||

| 2.010.000 € | 2.010.000 € |

Zu den einzelnen Positionen der Bilanz liegen ergänzend folgende Erläuterungen vor:

- Grundstück in Augsburg, Wieselweg 1: Auf dem Grundstück betrieb FK seinen Gewerbebetrieb. Das Grundstück (1.200 m2) ist mit den AK für den Grund und Boden und den fortgeschriebenen AK für das Gebäude aktiviert. Mit dem Gebäude im Zusammenhang steht eine langfristige Verbindlichkeit, die entsprechend passiviert ist und zum 31.12.2022 mit 250.000 € valutiert.

- Grundstück in Augsburg, Wieselweg 2: FK erwarb das unbebaute Grundstück (1.000 m2) im September 2019 und aktivierte es entsprechend mit den AK im BV. FK beabsichtigte, auf diesem Grundstück langfristig ein Ausstellungsgebäude für seine Ornamentglasarbeiten errichten zu lassen. Übergangsweise ist das Grundstück seit 1.1.2020 an einen Bauunternehmer für Lagerzwecke zu einer monatlichen Miete von 2.000 € vermietet. Im Zusammenhang mit dem Grundstück fallen Aufwendungen i. H. von jährlich 2.000 € an. Für das Grundstück wurde der Grundbesitzwert zum Bewertungsstichtag zutreffend mit 180.000 € vom zuständigen FA festgestellt.

- Sachanlagen: Aktivierung entsprechend der AK, verringert um die lineare AfA;

- Vorratsvermögen, Forderungen: zutreffende ertragsteuerliche Bewertung;

- Wertpapiere: Die Wertpapiere hatte FK zum 1.7.2022 in seinen Gewerbebetrieb eingelegt, obwohl dafür keine zwingende Notwendigkeit bestand. Wegen einer evtl. Umschuldung seiner langfristigen Verbindlichkeiten wollte er die Aktivseite seines Unternehmens stärken. Der Bilanzansatz ist zutreffend. Die Zinsen i. H. von 4 % jährlich sind seinem Konto per 31.12.2022 gutgeschrieben worden. Der Börsenkurs liegt am Todestag bei 110.000 €.

- Rücklage: Die Rücklage gem. § 6b EStG wurde zu Lasten des Gewinns bereits im Jahr 2020 gebildet.

- Verbindlichkeiten: Bei den langfristigen Verbindlichkeiten handelt es sich um die Schulden im Zusammenhang mit der Anschaffung des Grundstücks Wieselweg 1. Die kurzfristigen Verbindlichkeiten sind Verbindlichkeiten im Zusammenhang mit an die Glaserei erbrachten Lieferungen und Leistungen.

- Sonstige Angaben:

- Die Gewinne (gem. § 4 Abs. 1 Satz 1 EStG) der letzten drei vor dem Bewertungsstichtag abgelaufenen Wj. beliefen sich auf: 260.000 € (2020), 274.000 € (2021), 253.000 € (2022).

- Der GewSt-Aufwand wurde (zutreffend) wie folgt erfasst: 54.600 € (2020), 49.320 € (2021), 53.130 € (2022).

- Im September 2021 konnte FK einen nicht mehr benötigten, voll funktionsfähigen Transportwagen mit Saugheber mit einem Gewinn i. H. von 1.000 € veräußern.

- In den einzelnen Wj. ist von einem – nicht verbuchten – angemessenem Unternehmerlohn von jährlich 100.000 € auszugehen.

- Der Substanzwert beträgt zutreffend 1.600.000 €.

Aufgabenstellung: Ermitteln Sie für erbschaftsteuerliche Zwecke den gemeinen Wert des BV zum Bewertungsstichtag nach dem vereinfachten Ertragswertverfahren!

Lösung: Bei dem Gewerbebetrieb i. S. des § 15 Abs. 1 Satz 1 Nr. 1 und Abs. 2 EStG handelt es sich um BV gem. § 95 Abs. 1 BewG (wirtschaftliche Einheit des BV gem. § 2 BewG). Für Zwecke der ErbSt ist eine gesonderte Feststellung des BV-Werts gem. § 12 Abs. 5 ErbStG i. V. mit §§ 151 Abs. 1 Satz 1 Nr. 2, 157 Abs. 5 BewG auf den Bewertungsstichtag 31.1.2023 (§ 11 i. V. mit § 9 Abs. 1 Nr. 1 ErbStG) durchzuführen. Die Zurechnung erfolgt gem. § 151 Abs. 2 Nr. 2 Satz2BewGandieErbinMKzu1/1,§39Abs.1AO,§1922BGB(RB 151.4 Abs. 1 i. V. mit R B 151.2 Abs. 2 Nr. 1 ErbStR).

Tipp: In Ihrer Klausurlösung sollten Sie auf die im Feststellungsbescheid neben dem Wert zu treffende Feststellung über die Zurechnung der wirtschaftlichen Einheit nach § 151 Abs. 2 Nr. 2 Satz 2 BewG (vgl. insoweit im Einzelnen auch die Erläuterungen in R B 151.4 und R B 151.2 Abs. 2 ErbStR) stets hinweisen!

Der Bewertung sind die tatsächlichen Verhältnisse und die Wertverhältnisse zum Bewertungsstichtag gem. § 157 Abs. 5 BewG zugrunde zu legen. Das BV ist nach § 109 Abs. 1 Satz 1 BewG mit dem gemeinen Wert anzusetzen, der gem. § 109 Abs. 1 Satz 2 BewG entsprechend § 11 Abs. 2 BewG zu ermitteln ist.

Der gemeine Wert lässt sich hier weder aus Verkäufen unter fremden Dritten innerhalb des letzten Jahres vor dem Bewertungsstichtag ableiten noch wurde er nach einem Ertragswertverfahren oder einer anderen (auch für nichtsteuerliche Zwecke anerkannten) üblichen Methode gem. § 11 Abs. 2 Satz 2 BewG ermittelt. Daher erfolgt die Wertermittlung gem. § 11 Abs. 2 Satz 4 i. V. mit §§ 199–203 BewG nach dem vereinfachten Ertragswertverfahren. Als Mindestwert ist der Substanzwert des BV gem. § 11 Abs. 2 Satz 3 BewG zugrunde zu legen.

Die Bewertung erfolgt im vereinfachten Ertragswertverfahren nach §§ 199 Abs. 2, 200 BewG. Gemäß § 200 Abs. 1 BewG ist zur Ermittlung des Ertragswerts der zukünftig nachhaltig erzielbare Jahresertrag mit dem Kapitalisierungsfaktor gem. § 203 BewG zu multiplizieren.

Der zukünftig nachhaltig erzielbare Jahresertrag ist abzuleiten aus dem Durchschnittsertrag, der sich aus den Betriebsergebnissen der letzten drei abgeschlossenen Wj. vor dem Bewertungsstichtag ergibt (§ 201 Abs. 1 und 2 BewG) – hier aus den Wj. 2020, 2021 und 2022. Bei der Ermittlung der einzelnen Betriebsergebnisse ist vom jeweiligen Gewinn nach § 4 Abs. 1 Satz 1 EStG (§ 202 Abs. 1 Satz 1 BewG) auszugehen. Dieser ist ggf. um die in § 202 Abs. 1 Satz 2 Nr. 1–3, Abs. 3 BewG aufgeführten Positionen zu korrigieren (R B 202 Abs. 1–3 ErbStR).

Allerdings sind WG i. S. des § 200 Abs. 2–4 BewG separat mit ihrem gemeinen Wert zu bewerten und dem ermittelten Ertragswert hinzuzurechnen. Hier betrifft dies das an einen anderen Unternehmer vermietete unbebaute Grundstück und die Wertpapiere, da es sich um nicht betriebsnotwendiges Vermögen i. S. des § 200 Abs. 2 BewG handelt. Die damit im Zusammenhang stehenden Aufwendungen bzw. Erträge sind bei der Ermittlung der Betriebsergebnisse i. R. der Ermittlung des Ertragswerts gem. § 202 Abs. 1 Satz 2 Nr. 1 Buchst. f bzw. Nr. 2 Buchst. f BewG korrigierend zu berücksichtigen (R B 200 Abs. 2 ErbStR). Das Grundstück ist gem. § 12 Abs. 3 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 1 BewG mit dem auf den Bewertungsstichtag gesondert festgestellten Grundbesitzwert i. H. von 180.000 € anzusetzen. Die Wertpapiere sind gem. § 12 Abs. 1 ErbStG i. V. mit § 11 Abs. 1 Satz 1 BewG mit ihrem Börsenkurs zum Bewertungsstichtag i. H. von (100.000 € x 110 % =) 110.000 € hinzuzurechnen.

Tipp: Für jedes der drei zu betrachtenden Wj. sollten der Reihe nach die in § 202 Abs. 1 Satz 2 Nr. 1–3 BewG aufgeführten Korrekturposten durchgeprüft werden, um nicht Gefahr zu laufen, etwas zu vergessen!

Ermittlung des Jahresertrags (§ 201 BewG)

| Ansatz | Quelle | 2020 | 2021 | 2022 |

| Ausgangswert – Gewinn i. S. des § 4 Abs. 1 Satz 1 EStG | § 202 Abs. 1 Satz 1 BewG | 260.000 € | 274.000 € | 253.000 € |

| Rücklage gem. § 6b EStG | § 202 Abs. 1 Satz 2 Nr. 1 Buchst. a BewG | + 80.000 € | ||

| GewSt-Aufwand | § 202 Abs. 1 Satz 2 Nr. 1 Buchst. e BewG | + 54.600 € | + 49.320 € | + 53.130 € |

| Aufwendungen Grundstück Wieselweg 2 | § 202 Abs. 1 Satz 2 Nr. 1 Buchst. f BewG | + 2.000 € | + 2.000 € | + 2.000 € |

| A. o. Ertrag (Verkauf Transportwagen mit Saugheber) | § 202 Abs. 1 Satz 2 Nr. 2 Buchst. b BewG | - 1.000 € | ||

| Unternehmerlohn | § 202 Abs. 1 Satz 2 Nr. 2 Buchst. d BewG | - 100.000 € | - 100.000 € | - 100.000 € |

| Mieterträge Grundstück Wieselweg 2 | § 202 Abs. 1 Satz 2 Nr. 2 Buchst. f BewG | - 24.000 € | - 24.000 € | - 24.000 € |

| Zinsen Wertpapiere | § 202 Abs. 1 Satz 2 Nr. 2 Buchst. f BewG | - 2.000 € | ||

| Betriebsergebnis vor Steuern | 272.600 € | 200.320 € | 182.130 € | |

| Ertragsteueraufwand 30 % | § 202 Abs. 3 BewG | - 81.780 € | - 60.096 € | - 54.639 € |

| Betriebsergebnis nach Steuern = maßgeblicher Jahresertrag | 190.820 € | 140.224 € | 127.491 € |

Gemäß § 201 Abs. 2 BewG beträgt der Durchschnittsertrag:

190.820 €

+ 140.224 €

+ 127.491 €

→ 458.535 € / 3 = 152.845 €

Durchschnittsertrag 152.845 € x Kapitalisierungsfaktor 13,75 (§ 203 Abs. 1 BewG) = Ertragswert 2.101.618 €

Hinzurechnung des Grundstücks und der Wertpapiere als nicht betriebsnotwendiges Vermögen gem. § 200 Abs. 2 BewG:

| Ertragswert | 2.101.618 € |

| Grundstück – Grundbesitzwert lt. gesonderter Feststellung zum Bewertungsstichtag | + 180.000 € |

| Wertpapiere – Börsenkurs zum Bewertungsstichtag | + 110.000 € |

| Wert des BV nach dem vereinfachten Ertragswertverfahren | 2.391.618 € |

Der im vereinfachten Ertragswertverfahren ermittelte Wert ist höher als der Substanzwert i. H. von 1.600.000 € (Mindestwert gem. § 11 Abs. 2 Satz 3 BewG). Der gem. § 151 Abs. 1 Satz 1 Nr. 2 BewG gesondert festzustellende gemeine Wert für das BV zum Bewertungsstichtag beträgt somit 2.391.618 €.

Tipp: Ist der Substanzwert nicht vorgegeben und auch wegen fehlender Einzelangaben nicht ermittelbar, sollten Sie in der Klausurlösung zumindest darauf hinweisen, dass die Mindestwertprüfung mangels Angaben nicht möglich ist!

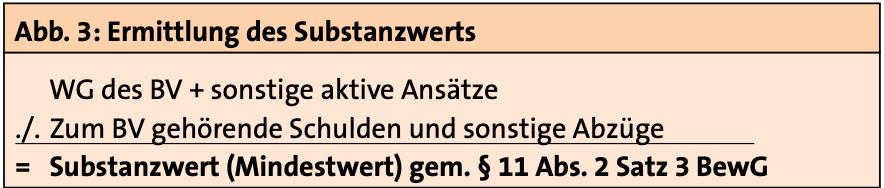

Die Summe der gemeinen Werte der zum BV gehörenden WG und sonstigen aktiven Ansätze abzgl. der zum BV gehörenden Schulden und sonstigen Abzüge ergeben nach § 11 Abs. 2 Satz 3 BewG den Substanzwert, der den Mindestwert darstellt.

Zur Ermittlung des Substanzwerts ist auf den Bewertungsstichtag eine Vermögensaufstellung (VA) zu fertigen (R B 11.6 Abs. 4 bzw. R B 109.3 Abs. 4 ErbStR).

Zu den im Substanzwert im Einzelnen zu berücksichtigenden Positionen gehören dem Grunde nach gem. §§ 95–97 BewG alle zum ertragsteuerlichen BV gehörenden WG und sonstigen aktiven Ansätze sowie die dazu gehörenden Schulden und sonstigen Abzüge (R B 11.5 Abs. 2 ErbStR). Diese sind der Höhe nach mit ihrem gemeinen Wert zum Bewertungsstichtag zu bewerten (R B 11.5 Abs. 5 ErbStR).

Ist für Grundbesitz, BV und Anteile an KapGes ein Wert nach § 151 Abs. 1 Satz 1 Nr. 1–3 BewG gesondert festzustellen, sind die auf den Bewertungsstichtag festgestellten Werte bei der Substanzwertermittlung anzusetzen (R B 11.5 Abs. 5 Satz 2 ErbStR).

Tipp: Für die Ermittlung des Substanzwerts müssen Sie zwingend R B 11.5 und R B 11.6 bzw. R B 109.3 ErbStR heranziehen! Hier erhalten Sie konkrete Handlungsanleitungen für den Ansatz und die Bewertung der einzelnen Positionen.

Bei der Fertigung der VA sind die folgenden Positionen mit den entsprechenden Besonderheiten bzw. Vereinfachungen bei der Bewertung zu berücksichtigen (R B 11.5 Abs. 2–9 ErbStR):

| Position | Ansatz |

| Aktive und passive WG, für die ein steuerliches Aktivierungs- oder Passivierungsverbot besteht (z. B. eine handelsrechtlich gebildete Drohverlustrückstellung) | Berücksichtigung gem. R B 11.5 Abs. 3 Satz 2 und 3 ErbStR |

| Selbst geschaffene oder entgeltlich erworbene immaterielle WG (z. B. Patente, Lizenzen, Warenzeichen, Markenwerte, Konzessionen, Bierlieferrechte) | Berücksichtigung gem. R B 11.5 Abs. 3 Satz 4 ErbStR |

| Geschäftswert-, firmenwert- oder praxiswertbildende Faktoren (z. B. Kundenstamm, Know-how) | Einbeziehung gem. R B 11.5 Abs. 3 Satz 5 ErbStR, wenn ihnen ein eigenständiger Wert zugewiesen wird (unabhängig davon, ob selbst geschaffen oder entgeltlich erworben) |

| In Lizenz vergebene Erfindungen/ Urheberrechte | Im Regelfall Kapitalisierung der wiederkehrenden Zahlungen über eine durchschnittliche Laufzeit von acht Jahren (Barwert); Zinssatz: Kapitalisierungszinssatz des vereinfachten Ertragswertverfahrens (§ 203 BewG, R B 11.5 Abs. 6 ErbStR) |

| Bewegliches abnutzbares AV | Ansatz mit dem gemeinen Wert; aber: Ansatz aus Vereinfachungsgründen mit Restwert von 30 % der AK oder HK möglich (R B 11.5 Abs. 7 ErbStR) |

| UV | Ansatz gem. R B 11.5 Abs. 8 ErbStR mit den Wiederbeschaffungs- oder Wiederherstellungskosten |

| Grundbesitz, BV/Beteiligungen an PersGes oder Anteile an KapGes | Ansatz gem. R B 11.5 Abs. 5 Satz 2 ErbStR mit dem nach § 151 Abs. 1 Satz 1 Nr. 1–3 BewG zum Bewertungsstichtag gesondert festgestellten Wert |

| Rücklagen und Ausgleichsposten mit Rücklagencharakter | Im Allgemeinen nicht abzugsfähig, da Eigenkapitalcharakter (§ 11 Abs. 2 Satz 3 Halbsatz 2 i. V. mit § 103 Abs. 3 BewG, R B 11.5 Abs. 4 ErbStR, R B 103.1 Abs. 2 ErbStR) |

| Übrige Vermögensteile | Ansatz gem. R B 11.5 Abs. 5 Satz 1 ErbStR mit dem gemeinen Wert |

| Schulden inkl. Rückstellungen, Sachleistungsverpflichtungen | Ansatz gem. R B 11.5 Abs. 5 Satz 1, R B 103.1 Abs. 1 und R B 103.2 Abs. 1–6 ErbStR mit dem gemeinen Wert |

| In Liquidation befindliche Unternehmen | Ansatz gem. R B 11.5 Abs. 9 ErbStR mit dem Liquidationswert |

| Sonstige Aktiv-/Passivposten | Ansatz gem. R B 11.5 Abs. 5 Satz 1 ErbStR mit dem gemeinen Wert (i. d. R. identisch mit Bilanzansatz) |

Für die Substanzwertermittlung ist grds. ein (Zwischen-) Abschluss auf den Bewertungsstichtag erforderlich. Wird ein solcher Zwischenabschluss auf den Bewertungsstichtag nicht erstellt, kann der Wert des Vermögens aus Vereinfachungsgründen aus der auf den Schluss des letzten vor dem Bewertungsstichtag endenden Wj. erstellten VA abgeleitet werden (= Ausgangswert, R B 11.6 Abs. 2 ErbStR bzw. R B 109.3 Abs. 2 ErbStR). Aus diesem Ausgangswert ist der Wert des Vermögens auf den Bewertungsstichtag unter vereinfachter Berücksichtigung der im Vermögen bis zum Bewertungsstichtag eingetretenen Veränderungen gem. R B 11.6 Abs. 3 Satz 2 ErbStR bzw. R B 109.3 Abs. 3 Satz 2 ErbStR abzuleiten, indem entsprechende Korrekturen gem. R B 11.6 Abs. 3 Satz 2 ErbStR bzw. R B 109.3 Abs. 3 Satz 2 ErbStR vorzunehmen sind.

Sachverhalt: Zum 30.4.2023 überträgt Erwin Rad (ER) seine Anteile an der Radkutschen-GmbH, Darmstadt, schenkweise auf seinen Sohn. Geschäftszweck der GmbH ist die Herstellung von Premium-Lastenfahrrädern. Das Wj. entspricht dem Kj.

ER war seit der Gründung der GmbH 2000 zu 22 % beteiligt (Stammkapital 200.000 €) und gemeinsam mit seinem Geschäftspartner Kurt Stange Geschäftsführer. Für die Geschäftsführung wurde beiden Gesellschaftern ein vereinbartes und angemessenes GF-Gehalt von mtl. 7.500 € gezahlt und zutreffend verbucht.

Ein Zwischenabschluss auf den 30.4.2023 wurde nicht erstellt. Auf der Basis des Abschlusses zum 31.12.2022 wurde eine VA gefertigt, in der das BV der GmbH mit 4.000.000 € erklärt wurde. Die Wertansätze sind nicht zu beanstanden, sofern sich nachfolgend nichts Gegenteiliges ergibt:

- Grundstück Odenwaldstr. 66, Darmstadt: Auf dem Grundstück (4.000 m2) befinden sich das Produktions- und Verwaltungsgebäude. In der VA wurde das Grundstück mit dem vom zuständigen FA nach § 151 Abs. 1 Satz 1 Nr. 1 BewG gesondert festgestellten Grundbesitzwert von 1.600.000 € berücksichtigt. Die auf das Gebäude entfallende (zutreffende) AfA für 2023 wurde ertragsteuerlich i. H. von 18.000 € gewinnmindernd erfasst, ebenso wie in 2023 angefallene Erhaltungsaufwendungen von 10.000 € und sonstige Kosten (Grundsteuer u. a.) von 6.000 €.

- Beteiligung an der Radsattel GmbH: Die GmbH ist seit 2012 mit 15 % an der Radsattel GmbH, Hanau, unmittelbar beteiligt. Die GmbH hält diese Beteiligung in ihrem BV, da sie von diesem Unternehmen mehr als 2/3 ihrer Radsättel bezieht. Die Beteiligung weist in der Steuerbilanz einen Buchwert i. H. von 120.000 € auf, mit dem sie auch in der VA erfasst wurde. Der vom zuständigen FA für die Beteiligung nach § 151 Abs. 1 Satz 1 Nr. 3 BewG zutreffend festgestellte gemeine Wert zum Bewertungsstichtag (Anteilswert) beträgt 280.000 €.

- Betriebs- und Geschäftsausstattung: Die BGA wurde bisher in höchstmöglichem Umfang ertragsteuerlich abgeschrieben. Der in der VA übernommene Buchwert aus der Steuerbilanz zum 31.12.2022 beträgt zutreffend 300.000 €. Die AK für die gesamte BGA liegen bei insgesamt 1.300.000 €.

- Rücklage: In der Steuerbilanz zum 31.12.2022 wurde eine Rücklage gem. § 6b Abs. 3 EStG i. H. von 60.000 € zutreffend ausgewiesen und unverändert in die VA übernommen.

- Sonstige Angaben:

- Der nach IDW S1 durch Gutachten der Wirtschaftsprüfungsgesellschaft K&K, Darmstadt, zutreffend ermittelte Ertragswert der GmbH auf den 30.4.2023 beträgt 4.300.000 €.

- Der für 2023 zu erwartende Jahresüberschuss beträgt 500.000€.

Aufgabenstellung: Ermitteln Sie für schenkungsteuerlichen Zwecke den Substanzwert des BV der GmbH zum Bewertungsstichtag!

Lösung: Die Anteile an der Radkutschen GmbH (nicht notierte Anteile an einer KapGes i. S. des § 97 Abs. 1 Satz 1 Nr. 1 BewG) werden gem. § 12 Abs. 2 ErbStG i. V. mit § 11 Abs. 2 BewG mit dem gemeinen Wert bewertet. Für Zwecke der Schenkungsteuer ist eine gesonderte und einheitliche Feststellung des Anteilswerts gem. § 151 Abs. 1 Satz 1 Nr. 3, § 157 Abs. 4, § 154 Abs. 1 Nr. 2 i. V. mit § 153 Abs. 3 BewG (R B 154 Abs. 2 Satz 1 ErbStR) auf den Bewertungsstichtag (§ 11 i. V. mit § 9 Abs. 1 Nr. 2 ErbStG – 30.4.2023) durchzuführen. Die Zurechnung erfolgt gem. § 151 Abs. 2 Nr. 2 Satz 2 BewG an den Beschenkten, § 39 Abs. 1 AO (R B 151.5 Abs. 1 i. V. mit R B 151.2 Abs. 2 Nr. 5 ErbStR).

Die Bewertung der GmbH-Anteile erfolgt nach § 157 Abs. 4 BewG unter Berücksichtigung der tatsächlichen Verhältnisse und der Wertverhältnisse zum Bewertungsstichtag mit dem gemeinen Wert gem. §109 Abs.2 Satz1 BewG, der gem. § 109 Abs. 2 Satz2 BewG entsprechend § 11 Abs. 2 BewG zu ermitteln ist.

Da der gemeine Wert vorliegend nicht aus Verkäufen innerhalb des letzten Jahres vor dem Bewertungsstichtag ableitbar ist, kann der Gutachterwert der Wertermittlung grds. zugrunde gelegt werden (§ 11 Abs. 2 Satz 2 BewG). Gemäß § 11 Abs. 2 Satz 3 BewG darf der Substanzwerts als Mindestwert nicht unterschritten werden.

Der Substanzwert wird gem. § 11 Abs. 2 Satz 3 BewG mithilfe einer VA (R B 11.6 Abs. 4 ErbStR) durch Einzelbewertung ermittelt, indem von den zum BV der GmbH gehörenden WG und sonstigen aktiven Ansätzen die zum BV gehörenden Schulden und sonstigen Abzüge abgezogen werden. Das BV der GmbH umfasst alle WG gem. § 97 Abs. 1 Satz 1 Nr. 1 BewG. Die WG und Schulden sind nach § 109 Abs. 2 i. V. mit § 11 Abs. 2 Satz 3 BewG mit ihren gemeinen Werten anzusetzen (R B 11.5 Abs. 5 ErbStR). Da auf den Bewertungsstichtag kein Zwischenabschluss vorgenommen wurde, ist der Wert des BV der GmbH aus der erstellten VA unter vereinfachter Berücksichtigung der bis zum Bewertungsstichtag eingetretenen Änderungen abzuleiten (R B 11. 6 Abs. 2 und 3 ErbStR).

Erklärtes BV lt. VA: 4.000.000 €

Grundstück Odenwaldstr. 66, Darmstadt:

Dabei handelt es sich um ein Betriebsgrundstück i. S. des § 99 Abs. 1 Nr. 1 BewG (R B 99 Abs. 1 ErbStR). Das Grundstück wurde bereits korrekt in der VA mit dem gem. § 12 Abs. 3 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 1, § 157 Abs. 1 und 3 BewG gesondert festgestellten Grundbesitzwert erfasst (R B 11.5 Abs. 5 Satz 2 ErbStR); somit ist keine Korrektur erforderlich.

Beteiligung an der Radsattel GmbH:

Der Ansatz hat mit dem Anteilswert gem. § 12 Abs. 2 ErbStG i. V. mit §§ 151 Abs. 1 Satz 1 Nr. 1, 157 Abs. 4 BewG nach gesonderter und einheitlicher Feststellung (R B 11.5 Abs. 5 Satz 2, R B 11.7 ErbStR) zu erfolgen.

| Bisheriger Ansatz | 120.000 € | |

| Zutreffender Ansatz | 280.000 € | |

| Änderung | 160.000 € | + 160.000 € |

BGA:

Der Ansatz erfolgt mit dem gemeinen Wert gem. §§ 109 Abs. 2, 11 Abs. 2 Satz 3 BewG. Der gemeine Wert kann aus Vereinfachungsgründen mit 30 % der AK angesetzt werden, soweit dies nicht zu einem offensichtlich unzutreffenden Ergebnis führt (R B 11.5 Abs. 7 ErbStR).

1.300.000 € x 30 % = 390.000 €

| Bisheriger Ansatz | 300.000 € | |

| Zutreffender Ansatz | 390.000 € | |

| Änderung | 90.000 € | + 90.000 € |

Rücklage:

Gemäß § 103 Abs. 3 BewG sind Rücklagen keine Betriebsschulden und somit nicht zu berücksichtigen (R B 11.5 Abs. 4 ErbStR).

| Bisheriger Ansatz | 60.000 € | |

| Zutreffender Ansatz | -- | |

| Änderung | 60.000 € | + 60.000 € |

Ausgangswert gem. R B 11.6 Abs. 2 Satz 2 ErbStR:

| Erklärtes BV lt. VA | 4.000.000 € + 160.000 € |

| Korrekturen | + 90.000 € + 60.000 € |

| Ausgangswert | 4.310.000 € |

Korrekturen gem. R B 11.6 Abs. 3 Satz 2 Nr. 1 ErbStR:

| Jahresüberschuss 2023 | 500.000 € | |

| AfA Gebäude Grundstück Odenwaldstr. 66, Darmstadt | + 18.000 € | |

| Erhaltungsaufwendungen Grundstück Odenwaldstr. 66, Darmstadt, R B 11.6 Abs. 3 Satz 2 Nr. 1 Satz 3 und 4 ErbStR, Beispiel 3, H B 11.6 ErbStH 4 | 10.000 € | |

| Korrigierter Jahresabschluss | 528.000 € | |

| Davon 4/12 (Januar–April), R B 11.6 Abs. 3 Satz 2 Nr. 1 Satz 5 ErbStR | + 176.000 € | |

| Substanzwert | 4.486.000 € |

Der nach IDW S1 durch Gutachten zutreffend ermittelte Ertragswert der GmbH auf den 30.4.2023 mit 4.300.000 € liegt unter dem Substanzwert. Somit ist der Substanzwert als Mindestwert anzusetzen. Der maßgebliche Wert des BV der GmbH beträgt somit 4.486.000 €.

a) Grundlagen

Haben Sie den gemeinen Wert des BV einer nicht notierten KapGes ermittelt, ist dieser nach § 97 Abs. 1b BewG aufzuteilen. Hiernach erfolgt die Aufteilung regelmäßig nach dem Verhältnis des Anteils am Nennkapital der Gesellschaft. Prüfen Sie jedoch genau, ob im Klausursachverhalt ggf. auf gesellschaftsrechtliche Vereinbarungen verwiesen wird, die eine davon abweichende Aufteilung zur Folge haben! Insbesondere käme eine vom Verhältnis des Anteils am Nennkapital abweichende Gewinnverteilung in Betracht (§ 97 Abs. 1b Satz 4 BewG).

b) Fortführung „Mini-Klausur“ 2

Sachverhalt: Der gemeine Wert des Anteils bestimmt sich gem. § 97 Abs. 1b BewG nach dem Verhältnis des Anteils am Stammkapital zum gemeinen Wert des BV der GmbH.

Aufgabenstellung: Wie hoch ist der gesondert festgestellte Anteilswert?

Lösung: Der gesondert festgestellte Anteilswert ermittelt sich wie folgt: 4.486.000 € x (200.000 € x 22 % =) 44.000 € / 200.000 € Stammkapital = 986.920 €

Der gesondert festgestellte Anteilswert beträgt 986.920 €.

Wird eine Beteiligung an einer PersGes übertragen, ist für die Wertermittlung und Aufteilung des Werts § 97 Abs. 1a BewG heranzuziehen. Danach sind insbesondere folgende Besonderheiten zu beachten:

Bei einer PersGes sind bewertungsrechtlich wie bei der ertragsteuerlichen Regelung gem. § 97 Abs. 1 Satz 1 Nr. 5 Satz 1 BewG (R B 97.1 Abs. 1 ErbStR) in den Gewerbebetrieb und damit in die Bewertung einzubeziehen:

- alle WG und sonstigen aktiven Ansätze sowie Schulden und sonstigen Abzüge, soweit sie zum Gesamthandsvermögen gehören,

- die WG aus den Sonderbilanzen – Sonder-BV I und II (unter Beachtung von § 103 BewG).

Für erbschaft- und schenkungsteuerliche Zwecke muss nur der Wert des Gesellschaftsanteils ermittelt werden, der Gegenstand des Erwerbs ist (R B 97.4 Abs. 1 Satz 3 ErbStR)!

Im ersten Schritt ist das Gesamthandsvermögen zu bewerten (§ 97 Abs. 1 Nr. 5 Satz 1 BewG), d. h. es ist eine Bewertung nach dem vereinfachten Ertragswertverfahren und/oder eine Substanzwertermittlung vorzunehmen, sofern der Prüfungssachverhalt die Werte nicht bereits vorgibt. Der ermittelte Wert ist dann gem. §§ 3, 97 Abs. 1a Nr. 1 BewG i. V. mit § 39 Abs. 2 Nr. 2 AO (R B 97.3 Abs. 2 und 3 ErbStR) aufzuteilen.

Im zweiten Schritt muss – sofern vorliegend – im Wege der Einzelbewertung der gemeine Wert der WG und Schulden des Sonderbetriebsvermögens und zwar nur für den Gesellschafter, dessen Anteil übertragen wird, ermittelt werden (§ 97 Abs. 1 Nr. 5 Satz 2, § 97 Abs. 1a Nr. 2 BewG).

Im dritten Schritt wird der Wert des Anteils als Summe aus Schritt 1 und Schritt 2 ermittelt.

Tipp: Gehen Sie bei der Wertermittlung von Beteiligungen an PersGes genau in der Reihenfolge vor, wie sie Ihnen in § 97 Abs. 1a BewG vorgegeben wird!

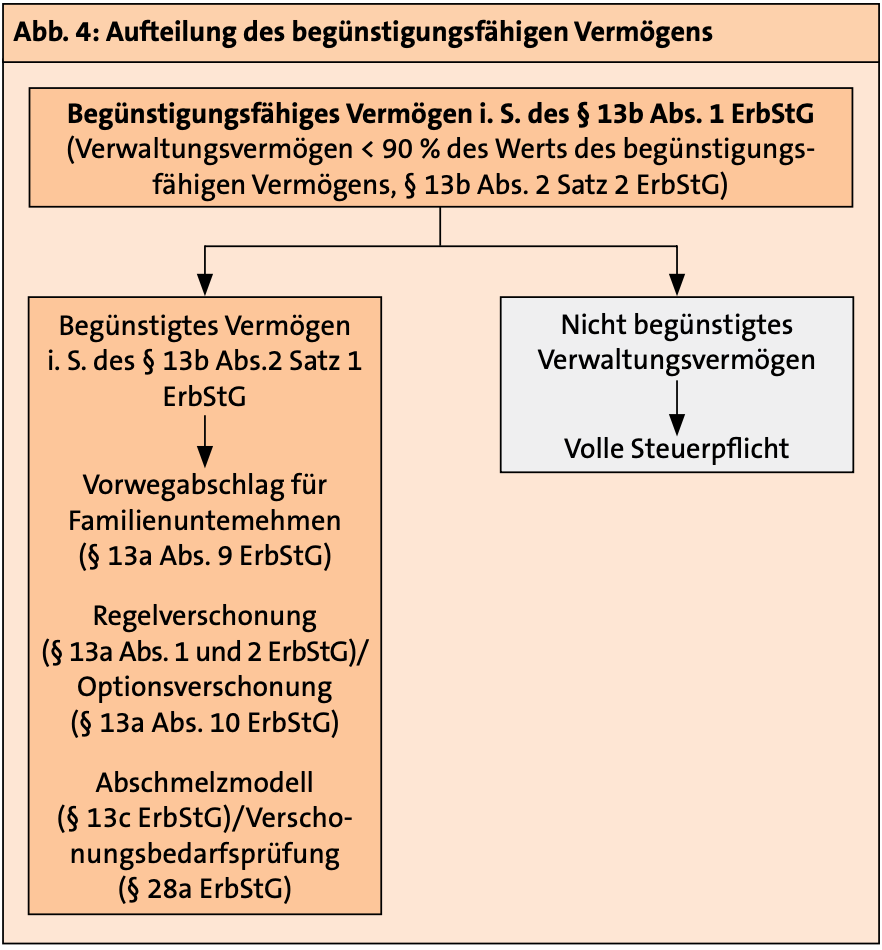

Nach der Wertermittlung sind auf der Besteuerungsebene die Voraussetzungen für die Anwendung der sachlichen Steuerbefreiungen nach §§ 13a, 13c ErbStG zu prüfen, sofern begünstigungsfähiges Vermögen i. S. des § 13b Abs. 1 ErbStG vorliegt, d. h. BV i. S. des § 13b Abs. 1 Nr. 2 ErbStG bzw. Anteile an KapGes i. S. des § 13b Abs. 1 Nr. 3 ErbStG.

Anteile an KapGes sind nur dann begünstigungsfähiges Vermögen, wenn die Gesellschaft Sitz oder Geschäftsleitung im Inland5 hat und die Beteiligung unmittelbar mehr als 25 % beträgt6.

Wie eingangs bereits dargestellt, umfassen die vorab vorzunehmenden gesonderten Feststellungen auch die Feststellung nach § 13b Abs. 10 ErbStG, wenn die Feststellung für die Erbschaft- und Schenkungsteuer von Bedeutung ist („sofern nötig“), § 13b Abs. 10 Satz 1 ErbStG. Eine solche Feststellung ist dann nicht vorzunehmen, wenn kein begünstigungsfähiges Vermögen i. S. des § 13b Abs. 1 ErbStG vorliegt.

Gesondert festzustellen sind nach § 13b Abs. 10 ErbStG die gemeinen Werte (§ 9 BewG)

- der Finanzmittel i. S. des § 13b Abs. 4 Nr. 5 Satz 1 ErbStG,

- der jungen Finanzmittel i. S. des § 13b Abs. 4 Nr. 5 Satz 2 ErbStG,

- der Vermögensgegenstände des Verwaltungsvermögens i. S. des § 13b Abs. 4 Nr. 1–4 ErbStG,

- der Schulden i. S. des § 13b Abs. 4 Nr. 5 Satz 1 ErbStG,

- des jungen Verwaltungsvermögens i. S. des § 13b Abs. 7 Satz 2 ErbStG,

- des BV, das einer weder in einem Mitgliedstaat der EU noch in einem Staat des EWR belegenen Betriebsstätte dient,

- das Vorliegen der Voraussetzungen des § 13b Abs. 4 Nr. 5 Satz 4 und 5 ErbStG.

Sachverhalt: Am 11.5.2023 verstarb die in Hannover wohnhafte Anja Wetzel (AW). Zu ihrem Nachlass gehört u. a. die Weinhandlung „Zur Traube“, die AW in gemieteten Räumen in Hannover, Leinegasse 10, betrieb. Der vom FA zum Bewertungsstichtag zutreffend festgestellte gemeine Wert des BV beträgt 1.200.000 €.

- Zum BV gehört das im Februar 2021 von AW erworbene unbebaute Grundstück in Hannover, Leinegasse 11. AW hatte das Grundstück mit einer Fläche von 400 m2 für 160.000 € mit dem langfristigen Ziel erworben, darauf ein Gebäude errichten zu lassen, um neben dem Weinverkauf auch ein kleines Weinrestaurant betreiben zu können. Der gesondert festgestellte Grundbesitzwert zum Bewertungsstichtag beträgt 180.000 €. Gegenwärtig wird das Grundstück für monatlich 600 € an die Stadt Hannover vermietet, die die Fläche zum Abstellen von Wertstoffbehältern nutzt.

- In ihrem Büro hatte AW das Gemälde „Der Kellermeister“ hängen, das sie im Dezember 2021 zufällig in einer Galerie entdeckt, für 2.000 € erworben und in ihr Unternehmen eingelegt hatte.

- Zum Besteuerungszeitpunkt betragen die Finanzmittel 400.000 €, die Schulden 20.000 €. Zur Sicherung ihres Lebensunterhalts tätigte AW im Jahr 2023 wie auch in den Vorjahren bis zu ihrem Tod Entnahmen i. H. von monatlich 6.500 €.

Aufgabenstellung: Nehmen Sie die gesonderten Feststellungen nach § 13b Abs. 10 ErbStG vor!

Lösung:

| Finanzmittel, § 13b Abs. 4 Nr. 5 Satz 1 ErbStG | 400.000 € | |

| Junge Finanzmittel i. S. des § 13b Abs. 4 Nr. 5 Satz 2 ErbStG: Einlagen innerhalb der letzten 2 Jahre | 0 € | |

| ./. Entnahmen innerhalb der letzten 2 Jahre (6.500 €/Monat) | 156.000 € | |

= Entnahmen > Einlagen; somit keine jungen Finanzmittel Schulden, § 13b Abs. 4 Nr. 5 ErbStG | 20.000 € | |

| Verwaltungsvermögen, § 13b Abs. 4 ErbStG: Nr. 1: Grundstück Hannover, Leinegasse 11, da das Grundstück Dritten zur Nutzung überlassen wird – Bewertung mit dem gemeinen Wert zum Bewertungsstichtag (Grundbesitzwert), § 12 Abs. 3 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 1 BewG | 180.000 € | |

| Nr. 3: Gemälde – Bewertung mit dem gemeinen Wert zum Bewertungsstichtag, § 12 Abs. 1 ErbStG i. V. mit § 9 BewG | 2.000 € | |

| Festzustellender Wert des Verwaltungsvermögens | 182.000 € | |

Junges Verwaltungsvermögen, § 13b Abs. 7 Satz 2 ErbStG: Festzustellender Wert des jungen Verwaltungsvermögens | 2.000 € |

Bevor es zu einer Begünstigung kommen kann, müssen Sie zunächst klären, ob überhaupt begünstigungsfähiges Vermögen i. S. des § 13b Abs. 1 ErbStG vorliegt. Insbesondere bei Anteilen an KapGes ist dies sehr sorgfältig zu prüfen, denn bei einer Beteiligungsquote bis 25 % gehören die Anteile an der KapGes nicht zum begünstigungsfähigen Vermögen, so dass eine weitere Begünstigungsprüfung entfällt.

Tipp: Im Folgenden ist das begünstigte und letztlich das steuerpflichtige Vermögen zu ermitteln. Hier hilft Ihnen das Ermittlungsschema in R E 13b. 9 Abs. 2 ErbStR. Schlagen Sie dieses jetzt auf. Wichtig ist, dass Sie strikt nach dem Ermittlungsschema vorgehen, das Sie durch jeden einzelnen Berechnungsschritt führt!

Liegt dem Grunde nach begünstigungsfähiges Vermögen vor, ist gem. § 13b Abs. 2 Satz 2 ErbStG (sog. 90-%-Test) weiter zu prüfen, wie hoch der Anteil des gemeinen Werts des Verwaltungsvermögens i. S. des § 13b Abs. 3 und 4 ErbStG am gemeinen Wert des begünstigungsfähigen Vermögens ist:

- Beträgt der Anteil mind. 90 %, liegt zwar begünstigungsfähiges, aber grds. kein begünstigtes Vermögen aufgrund übermäßigen Verwaltungsvermögens vor. Die weitere Begünstigungsprüfung entfällt.

- Bei einem Anteil von unter 90 % ist das begünstigungsfähige Vermögen hingegen grds. begünstigt, da kein übermäßiges Verwaltungsvermögen vorliegt. In diesem Fall ist also nachfolgend das begünstigte Vermögen und letztlich das steuerpflichtige Vermögen zu berechnen.

Zur Berechnung des begünstigten Vermögens:

- Führen Sie zunächst den Finanzmitteltest i. S. des § 13b Abs. 4 Nr. 5 ErbStG durch und berechnen Sie die ggf. verbleibenden Schulden,

- ermitteln Sie dann den Nettowert des Verwaltungsvermögens sowie den steuerpflichtigen Wert des Verwaltungsvermögens, um im Ergebnis

- das begünstigte Vermögen i. S. des § 13b Abs. 2 Satz 1 ErbStG zu erhalten.

Im nächsten Schritt ist zu prüfen, welche Begünstigungsregelungen in dem vorliegenden Fall Anwendung finden:

- der Vorwegabschlag für Familienunternehmen, sofern die Voraussetzungen nach § 13a Abs. 9 ErbStG vorliegen;

- bei einem Wert des (erwerberbezogenen) begünstigten Vermögens von nicht mehr als 26 Mio. €7

- die Regelverschonung, d. h. der Verschonungsabschlag von 85 % gem. § 13a Abs. 1 Satz 1 ErbStG und der Abzugsbetrag gem. § 13a Abs. 2 ErbStG, oder

- die Optionsverschonung, d. h. der Verschonungsab- schlag von 100 % gem. § 13a Abs. 10 Satz 1 Nr. 1 ErbStG, wenn das Verwaltungsvermögen i. S. des § 13a Abs. 10 Satz 2 und 3 ErbStG nicht mehr als 20 % beträgt.

- für Großerwerbe (über 26 Mio. € begünstigtes Vermögen) wahlweise

- das Abschmelzmodell gem. § 13c ErbStG oder

- die Verschonungsbedarfsprüfung gem. § 28a ErbStG.

Tipp: Es dürfte davon auszugehen sein, dass in den Prüfungsklausuren die Regelverschonung oder die Optionsverschonung schwerpunktmäßig Anwendung finden.

Aufgabenstellung: Ermitteln Sie den Wert des steuerpflichtigen Vermögens, mit dem das BV i. R. der Ermittlung des steuerpflichtigen Erwerbs (des Vermögensanfalls) anzusetzen ist!

Lösung: Das BV (Gewerbetrieb gem. § 95 Abs. 1 BewG) ist für erbschaftsteuerliche Zwecke mit dem nach § 12 Abs. 5 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 2 BewG auf den Bewertungsstichtag gesondert festgestellten Wert i H. von 1.200.000 € anzusetzen.

Bei dem Gewerbebetrieb handelt es sich um begünstigungsfähiges Vermögen nach § 13b Abs. 1 Nr. 2 ErbStG.

I. 90 %-Test, § 13b Abs. 2 Satz 2 ErbStG

| Festgestellter Wert des VV inkl. junges VV, § 13b Abs. 4 Nr. 1 und 3 ErbStG | 182.000 € |

| Festgestellter Wert der Finanzmittel, § 13b Abs. 4 Nr. 5 ErbStG (inkl. junge Finanzmittel – hier nicht vorhanden) | + 400.000 € |

| VV für den 90 %-Test (Brutto-VV) | 582.000 € |

VV-Quote:

582.000 € / 1.200.000 € = 48,5 %

- unter 90 %; damit kein übermäßiges VV

- Begünstigung möglich

II. Berechnung des begünstigten Vermögens

II.1. Finanzmitteltest i. S. des § 13b Abs. 4 Nr. 5 ErbStG

| Festgestellter Wert der Finanzmittel | 400.000 € |

| Festgestellter Wert der Schulden | - 20.000 € |

| Saldo | 380.000 € |

Sockelbetrag (15 % des festgestellten Werts des BV) Der Sockelbetrag ist anzuwenden, da nach seinem Hauptzweck eine Tätigkeit i. S. des § 15 Abs. 1 Satz 1 Nr. 1 EStG vorliegt, § 13b Abs. 4 Nr. 5 Satz 4 ErbStG. (15 % v. 1.200.000 € =) | - 180.000 € |

| Verbleibender Wert der Finanzmittel, § 13b Abs. 4 Nr. 5 Satz 1 ErbStG | 200.000 € |

II.2. Berechnung verbleibender Schulden

| Festgestellter Wert der Schulden | 20.000 € |

| Wert der Schulden, die i. R. des Finanzmitteltests verrechnet wurden | - 20.000 € |

| = Verbleibende Schulden | 0 € |

II.3. Nettowert des VV

II.3.1. Saldo VV

| Festgestellter Wert der VV, § 13b Abs. 4 Nr. 1 und 3 ErbStG | 182.000 € |

| Festgestellter Wert des jungen VV | - 2.000 € |

| Verbleibender Wert der Finanzmittel (II.1.), § 13b Abs. 4 Nr. 5 Satz 1 ErbStG | + 200.000 € |

| = Saldo VV | 380.000 € |

II.3.2. Berechnung der anteilig verbleibenden Schulden – entfällt (s. II.2.)

II.3.3. Berechnung des Nettowerts des VV Saldo VV

| II.3.1. = Nettowert des VV | 380.000 € |

(keine anteilig verbleibenden Schulden, II.3.2.)

II.4. Steuerpflichtiger Wert des VV

II.4.1. Berechnung der BMG des unschädlichen VV, § 13b Abs. 7 ErbStG

| Festgestellter Wert des BV | 1.200.000 € |

| Nettowert des VV (II.3.3.) | - 380.000 € |

| Festgestellter Wert des jungen VV | - 2.000 € |

| BMG für das unschädliche VV | 818.000 € |

II.4.2. Gekürzter Nettowert des VV

| Nettowert des VV (II.3.3.) | 380.000 € |

| 10 % x BMG für das unschädliche VV (II.4.1.) | - 81.800 € |

| Gekürzter Nettowert des VV | 298.200 € |

II.4.3. Berechnung des steuerpflichtigen Werts des VV

| Gekürzter Nettowert des VV (II.4.2.) | 298.200 € |

| Festgestellter Wert des jungen VV | + 2.000 € |

| Steuerpflichtiger Wert des VV (nicht begünstigtes Vermögen) | 300.200 € |

II.5. Begünstigtes Vermögen, § 13b Abs. 2 Satz 1 ErbStG

| Festgestellter Wert des BV | 1.200.000 € |

| Steuerpflichtiger Wert des VV (II.4.3.) | - 300.200 € |

| Begünstigtes Vermögen | 899.800 € |

III. Vorwegabschlag, § 13a Abs. 9 ErbStG – entfällt

IV. Steuerpflichtiges Vermögen

Begünstigtes Vermögen (II.5.) Anwendung der Regel- oder Optionsverschonung: Ein Antrag auf Optionsverschonung nach § 13a Abs. 10 ErbStG ist möglich, | 899.800 € | |

| VV, § 13b Abs. 4 Nr. 1 und 3 ErbStG (inkl. junges VV) | 182.000 € | |

| Finanzmittel, § 13b Abs. 4 Nr. 5 ErbStG | + 200.000 € | |

| VV insgesamt | 382.000 € | |

| 382.000 € / 1.200.000 € x 100 % = 31,83 % > 20 %; Antrag auf Optionsverschonung kann nicht gestellt werden, somit Anwendung der Regelverschonung auf das begünstigte Vermögen i. S. des § 13b Abs. 2 Satz 1 ErbStG. | ||

| Verschonungsabschlag, § 13a Abs. 1 Satz 1 ErbStG | - 764.830 € | |

| Saldo | 134.970 € | |

| Abzugsbetrag von max. 150.000 €, § 13a Abs. 2 ErbStG | - 134.970 € | |

| Steuerpflichtiges begünstigtes Vermögen | 0 € | |

| Steuerpflichtiger Wert des VV (II.4.3.), nicht begünstigtes Vermögen | + 300.200 € | |

| Steuerpflichtiges BV | 300.200 € |

Abschließend sollte ggf. ein Hinweis auf die Einhaltung der Lohnsummenregelung nach § 13a Abs. 3 ErbStG sowie die Behaltefrist nach § 13a Abs. 6 ErbStG bzw. § 13a Abs. 10 Satz 1 Nr. 2–6 ErbStG erfolgen.

Erwirbt eine natürliche Person der Steuerklasse II oder III begünstigtes Vermögen i. S. des §§ 13b Abs. 2 ErbStG, kommt auf den Teil, für den kein Verschonungsabschlag nach §§ 13a oder 13c ErbStG gewährt wird, eine Tarifbegrenzung auf die tarifliche Erbschaftsteuer in Form eines Entlastungsbetrags nach § 19a Abs. 1 ErbStG dahingehend in Betracht, dass das begünstigte Vermögen bei dem Erwerber nur insoweit zu einer Erbschaft- oder Schenkungsteuer heranzuziehen ist, wie es bei einem Erwerber der Steuerklasse I herangezogen wird.

Stehen Schulden bzw. Lasten mit übergehenden Vermögenspositionen in wirtschaftlichem Zusammenhang, ist bei Erwerben von Todes wegen zu prüfen, ob diese i. R. der Nachlassverbindlichkeiten mindernd zu berücksichtigen sind (§ 10 Abs. 5 Nr. 1 ErbStG). Nicht abzugsfähig sind dabei die Schulden, die in wirtschaftlichem Zusammenhang mit dem zum Erwerb gehörenden BV bzw. land- und forstwirtschaftlichen Vermögen stehen. Diese werden bereits bei der Bewertung dieser wirtschaftlichen Einheiten berücksichtigt (§ 10 Abs. 5 Nr. 1 ErbStG).

Wurde bspw. für den Erwerb von im Privatvermögen gehaltenen Anteilen an KapGes ein Darlehen aufgenommen, das im Zeitpunkt der Entstehung der Steuer (§ 9 ErbStG) noch nicht vollständig getilgt war, ist diese Darlehensschuld als Nachlassverbindlichkeit nach § 10 Abs. 5 Nr. 1 ErbStG zu berücksichtigen. Wären Anteile an einer KapGes bei gleichzeitiger Übernahme von damit in wirtschaftlichem Zusammenhang stehenden Schulden und Lasten i. R. einer Schenkung unter Lebenden übertragen worden, läge eine gemischte Schenkung bzw. eine Schenkung unter Auflage vor.

Allerdings ist § 10 Abs. 6 ErbStG zu beachten, wonach Schulden und Lasten, die mit steuerbefreiten bzw. teilweise steuerbefreiten Vermögenspositionen in wirtschaftlichem Zusammenhang stehen, nicht bzw. nur begrenzt abzugsfähig sind. Schulden, die in wirtschaftlichem Zusammenhang mit nach §§ 13a, 13c ErbStG befreiten Anteilen an KapGes i. S. des § 13b Abs. 1 Nr. 3 ErbStG stehen, sind nach § 10 Abs. 6 Satz 4 ErbStG nur mit dem Betrag abzugsfähig, der dem Verhältnis des nach Anwendung der §§ 13a, 13c ErbStG anzusetzenden Werts dieses Vermögens zu dem Wert vor Anwendung der §§ 13a, 13c ErbStG entspricht.

Sachverhalt: Bei einem Erwerb von Todes wegen werden 30 % der Anteile an der X-GmbH übertragen. Am Bewertungsstichtag beträgt der gesondert festgestellte gemeine Wert dieser GmbH- Anteile 3 Mio. €. Aus dem Erwerb der Anteile sind noch Darlehensschulden vorhanden, die am Todestag mit 200.000 € valutieren. Es ist davon auszugehen, dass der gemeine Wert des Verwaltungsvermögens weniger als 90 % des gemeinen Werts des begünstigungsfähigen Vermögens ausmacht (§ 13b Abs. 2 Satz 2 ErbStG), der Anteil des steuerpflichtigen Verwaltungsvermögens i. S. des § 13b Abs. 4–7 ErbStG 40 % und der Anteil des begünstigten Vermögens i. S. des § 13b Abs. 2 Satz 1 ErbStG 60 % des gemeinen Werts des begünstigungsfähigen Vermögens beträgt.

Aufgabenstellung: Ermitteln Sie den als Nachlassverbindlichkeit (§ 10 Abs. 5 Nr. 1 ErbStG) abzugsfähigen Teil der Darlehensschuld!

Lösung: Der gesondert festgestellte gemeine Wert der GmbH- Anteile (§ 12 Abs. 2 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 3 BewG) beträgt 3 Mio. €.

Da die unmittelbare Beteiligung mit 30 % mehr als 25 % beträgt, liegt begünstigungsfähiges Vermögen i. S. des § 13b Abs. 1 Nr. 3 ErbStG vor, das auch grds. begünstigt wird, weil der gemeine Wert des Verwaltungsvermögens weniger als 90 % des gemeinen Werts des BV der GmbH ausmacht und somit kein übermäßiges Verwaltungsvermögen vorliegt (§ 13b Abs. 2 Satz 2 ErbStG).

Der Anteil des steuerpflichtigen Verwaltungsvermögens gem. § 13b Abs. 4–7 ErbStG liegt bei 40 % des Gesamtvermögens, so dass auf das 60 %ige begünstigte Vermögen i. S. des § 13b Abs. 2 Satz 1 ErbStG die Begünstigung in Form der Regelverschonung gem. § 13a Abs. 1 Satz 1 ErbStG in Anspruch genommen werden kann.

| Gemeiner Wert des GmbH-Anteile | 3.000.000 € |

| Davon 60 % begünstigtes Vermögen i. S. des § 13b Abs. 2 Satz 1 ErbStG | 1.800.000 € |

| Davon 85 % Verschonungsabschlag | - 1.530.000 € |

15 % nicht befreiter Teil des begünstigten Vermögens Dieser Teil ist zu besteuern, soweit er den Abzugsbetrag nach § 13a Abs. 2 ErbStG übersteigt. 270.000 € - 150.000 € Abzugsbetrag = 120.000 € → davon 1/2 = 60.000 € | 270.000 € |

| Kürzung des Abzugsbetrags um diesen Betrag auf (150.000 € - 60.000 € =) | - 90.000 € |

| Zu besteuerndes begünstigtes Vermögen | 180.000 € |

| Steuerpflichtiges VV: 40 % von 3.000.000 € = | + 1.200.000 € |

| Insgesamt zu besteuerndes Vermögen | 1.380.000 € |

Nachlassverbindlichkeiten, § 10 Abs. 5 Nr. 1 i. V. mit § 10 Abs. 6 Satz 4 ErbStG:

1.380.000 € der Besteuerung unterliegendes Vermögen entspricht (1.380.000 € / 3.000.000 € x 100 % =) 46 % des Gesamtvermögens vor der Begünstigung. Nach § 10 Abs. 6 Satz 4 ErbStG können die mit dem übertragenen Vermögen in wirtschaftlichem Zusammenhang stehenden Schulden folglich auch nur i. H. von 200.000 € x 46 % = 92.000 € abgezogen werden.

Die Bewertung und Begünstigung von BV sowie von nicht notierten Anteilen an KapGes wird wohl – auch angesichts der enormen Praxisrelevanz – ein Prüfungsschwerpunkt der StB-Prüfungsklausur in der Teilaufgabe zur Erbschaft-/Schenkungsteuer und Bewertung bleiben. Eignen Sie sich daher i. R. Ihrer Prüfungsvorbereitung sowohl das notwendige fachliche Wissen als auch die erforderlichen klausurtechnischen und -taktischen Fertigkeiten durch das Schreiben von Klausuren zzgl. Nacharbeit an.

Dipl.oec.paed., Steuerberaterin, Berlin. Sie ist Dozentin für Erbschaft-/Schenkungsteuerrecht und Bewertungsrecht und Ausbildungsleiterin bei Steuerlehrgänge Dr. Bannas, Köln.

Themenpaket NWB Steuer und Studium

Erfolgreich vorbereiten mit dem Lernphasen-Fahrplan von NWB Steuer und Studium!

Das Themenpaket NWB Steuer und Studium – Ihr Rundum-sorglos-Paket für jede Lernphase – unterstützt Sie ganzjährig u. a. mit Schwerpunktausgaben speziell zur Vorbereitung auf die Steuerberaterprüfung!

Testen Sie das Themenpaket NWB Steuer und Studium und Sie erhalten kostenlos:

- einen Monat Zugriff auf die Datenbank NWB Steuer und Studium mit vielen Inhalten für die Prüfung

und Praxis (Schaubilder, Fallstudien, riesiger Klausuren- fundus u.v.m.) inkl. persönlichem NWB Livefeed - einen Monat Zugriff auf den PrüfungsCoach zur StB-Prüfung in der NWB Datenbank

Weitere kostenlose NWB-Artikel

1 Lesen Sie die Themenauswertungen der StB-Prüfungsklausuren der letzten zehn Jahre in SteuerStud 3/2023; hier: Lehmann, SteuerStud 3/2023 S. 189 NWB RAAAJ-28606. Alle SteuerStud-Lernmaterialien finden Sie darüber hinaus im PrüfungsCoach schriftliche StB-Prüfung NWB GAAAH-44658. Diese Übersicht wird von uns fortlaufend ergänzt!

2 Die Aufwendungen im Zusammenhang mit betriebsnotwendigen Beteiligungen (§ 200 Abs. 3 BewG) sind nach § 202 Abs. 1 Satz 2 Nr. 1 Buchst. f BewG nicht hinzuzurechnen.

3 Bei der Ausgangsgröße des Gewinns nach § 4 Abs. 1 Satz 1 bzw. § 5 EStG führen nicht abzugsfähige Betriebsausgaben nicht zu Korrekturen, da diese bereits in dem Ausgangswert enthalten sind. Dies betrifft auch die Gewerbesteuer, die außerbilanziell nach § 4 Abs. 5b EStG hinzuzurechnen ist.

4 Eine Korrektur bzgl. der Grundsteuer/sonstiger Kosten i. Z. mit dem Grundstück erfolgt nicht, da diese Kosten nicht mit dem Grundbesitzwert abgegolten sind.

5 Bzw. in einem Mitgliedstaat der EU oder in einem Staat des EWR.

6 Bei geringen Beteiligungsquoten sind sog. Poolvereinbarungen gem. § 13b Abs. 1 Nr. 3 Satz 2 ErbStG möglich,

die dann auch zu begünstigungsfähigem Vermögen führen können.

7 Inklusive weiterer Erwerbe begünstigten Vermögens innerhalb von zehn Jahren von derselben Person.