Fallstudie: Neue Bewertung für Zwecke der Erbschaft- und Schenkungsteuer

Bebaute und unbebaute Grundstücke nach den Änderungen durch das Jahressteuergesetz 2022

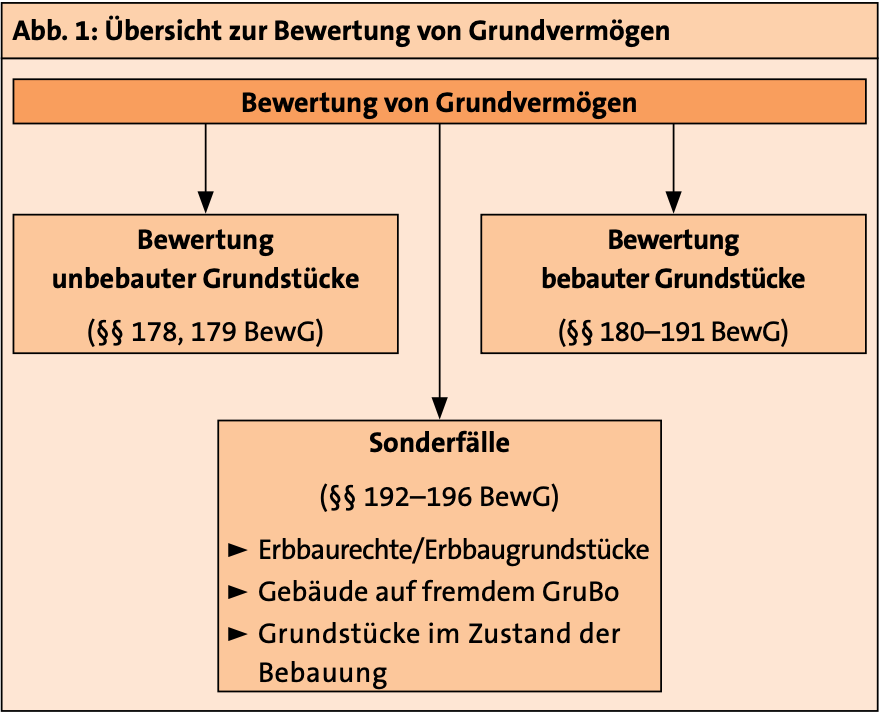

Durch das Jahressteuergesetz 20221 wurden die Vorschriften im BewG zur Bewertung des Grundvermögens für Zwecke der Erbschaft- und Schenkungsteuer umfangreich geändert.2 Die Neuerungen im BewG betreffen konkret die Bewertung nach dem Ertrags- und dem Sachwertverfahren sowie die Bewertung von Sonderfällen, d h. von Erbbaurechten und Erbbaugrundstücken sowie von Gebäuden auf fremdem Grund und Boden. Beabsichtigt wurde die Anpassung an die geänderte Immobilienwertermittlungsverordnung (ImmoWertV)3. Auf diese Art und Weise soll gewährleistet werden, dass die von den Gutachterausschüssen für Grundstückswerte auf der Grundlage der ImmoWertV ermittelten sonstigen für die Wertermittlung erforderlichen Daten unter Berücksichtigung des Grundsatzes der Modellkonformität weiterhin bei der Grundstücksbewertung für erbschaft- und schenkungsteuerliche sowie grunderwerbsteuerliche Zwecke sachgerecht angewandt werden können. Zu den gesetzlichen Neuregelungen im BewG ergingen relativ zeitnah seitens der Finanzverwaltung die gleich lautenden Erlasse der obersten Finanzbehörden der Länder4. Die nachfolgende Fallstudie veranschaulicht zunächst die Änderungen bei der Bewertung von unbebauten und bebauten Grundstücken. In der nächsten Ausgabe (SteuerStud 10/2023) sollen sodann die Neuregelungen in Bezug auf die Bewertung in Sonderfällen (Erbbaurechte und Erbbaugrundstücke sowie Gebäude auf fremdem Grund und Boden) erläutert werden.

Diesen Beitrag können Sie sich auch als PDF herunterladen:

Inhaltsverzeichnis

- Allgemeines zur Bewertung von Grundvermögen

- Bewertung unbebauter Grundstücke

- Bewertung bebauter Grundstücke

- Kostenfreies NWB-Abo sichern

Der für erbschaft- und schenkungsteuerliche Zwecke anzusetzende Grundbesitzwert5 ist nach § 12 Abs. 3 ErbStG i. V. mit § 151 Abs. 1 Satz 1 Nr. 1 BewG6 auf den Bewertungsstichtag (§ 11 BewG) gesondert festzustellen.

Der nach § 157 Abs. 3 BewG gem. den Vorschriften der §§ 176–198 BewG im Bedarfsfall zu ermittelnde Grundbesitzwert ist dabei unter Berücksichtigung der tatsächlichen Verhältnisse und der Wertverhältnisse zum Bewertungsstichtag festzustellen (§ 157 Abs. 1 BewG).

Die Bewertung von Grundvermögen und damit zugleich von Betriebsgrundstücken i. S. des § 99 Abs. 1 Nr. 1 i. V. mit Abs. 3 BewG erfolgt nach den §§ 176–198 BewG. Die Bewertung richtet sich gem. § 177 Abs. 1 BewG grds. nach dem gemeinen Wert (§ 9 BewG).

Im Zuge des JStG 2022 erfolgten eine Änderung und Ergänzung des § 177 Abs. 2 und 3 BewG um die Stichtagsbezogenheit und den Grundsatz der Modellkonformität als Voraussetzungen für die Anwendbarkeit der ermittelten Daten der Gutachterausschüsse in den einzelnen Bewertungsverfahren.

- Stichtagsbezogenheit: Die Gutachterausschüsse (i. S. der §§ 192 ff. BauGB) ermitteln die sonstigen für die Wertermittlung erforderlichen Daten (i. S. des § 193 Abs. 5 Satz 2 BauGB, wie Umrechnungskoeffizienten, Vergleichsfaktoren gem. § 183 Abs. 2 BewG / § 20 ImmoWertV, Liegenschaftszinssätze gem. § 188 Abs. 1 und Abs. 2 BewG / § 21 Abs. 1 und 2 ImmoWertV, Indexreihen, Sachwertfaktoren gem. § 191 Satz 1 BewG / § 21 Abs. 1 und 3 ImmoWertV) nach § 12 Abs. 1 Satz 3 ImmoWertV stichtagsbezogen. Nach der Neuregelung des § 177 Abs. 2 BewG ist festgelegt, dass grds. der letzte Stichtag vor der Bewertung maßgeblich ist, sofern dieser nicht mehr als drei Jahre vor dem Bewertungsstichtag liegt.

Liegt der Bezugsstichtag mehr als drei Jahre zurück bzw. steht kein Bezugsstichtag fest, sind die sonstigen für die Wertermittlung erforderlichen Daten anzuwenden, die von den Gutachterausschüssen für den letzten Auswertungszeitraum abgeleitet werden, der vor dem Kj. endet, in dem der Bewertungsstichtag liegt. Sie sind dann maßgebend für längstens drei Jahre ab dem Ende des Kj., in dem der vom Gutachterausschuss zugrunde gelegte Auswertungszeitraum endet.

Liegt zwischen Bezugsstichtag bzw. Auswertungszeitraum und Bewertungsstichtag ein Zeitraum von mehr als drei Jahren, kann die Geeignetheit der Daten nicht mehr unterstellt werden. Nur soweit sich die maßgeblichen Wertverhältnisse nicht wesentlich geändert haben, können die Daten auch über einen längeren Zeitraum Anwendung finden als drei Jahre.

- Grundsatz der Modellkonformität: Die für die Wertermittlung erforderlichen Daten sind gem. § 177 Abs. 3 BewG bei den Bewertungen nach §§ 182–196 BewG anzuwenden, wenn sie unter Berücksichtigung des Grundsatzes der Modellkonformität als geeignet anzusehen sind. Dies heißt, dass bei Anwendung der von den Gutachterausschüssen ermittelten sonstigen für die Wertermittlung erforderlichen Daten grds. dieselben Modelle und Modellansätze zu verwenden sind, die auch der Ermittlung dieser Daten zugrunde lagen (§ 10 Abs. 1 Satz 1 ImmoWertV).

Indem die Vorschriften für die Grundbesitzbewertung im BewG eine enge Anlehnung an die ImmoWertV er- fahren haben, wird hinreichend sichergestellt, dass die von den Gutachterausschüssen auf der Grundlage der ImmoWertV (v. a. der Modellansätze nach Anlage 1–4 ImmoWertV) abgeleiteten sonstigen für die Wertermittlung erforderlichen Daten für die Bewertungen nach den §§ 182–196 BewG geeignet sind (Rz. 6 AEBew JStG 2022).

Nach § 177 Abs. 4 Satz 1 BewG werden – soweit in den §§ 179 und 182–196 BewG nichts anderes bestimmt ist – Besonderheiten, insbesondere die den Wert beeinflussenden Belastungen privatrechtlicher und öffentlich-rechtlicher Art, nicht berücksichtigt. Als derartige Besonderheiten sind v. a. die besonderen objektspezifischen Grundstücksmerkmale i. S. des § 8 Abs. 3 ImmoWertV, wozu bspw. Denkmalschutz, Overrent/Underrent, Sanierungsvermerke, generell Rechte und Belastungen in Abt. II Grundbuch, Bauschäden/ Baumängel, Leerstand zählen, anzusehen (Rz. 7 AEBew JStG 2022). § 198 BewG – Nachweis eines niedrigeren gemeine Werts – bleibt davon jedoch unberührt.

Bei der Bewertung des Grundvermögens ist grds. wie folgt zu unterscheiden:

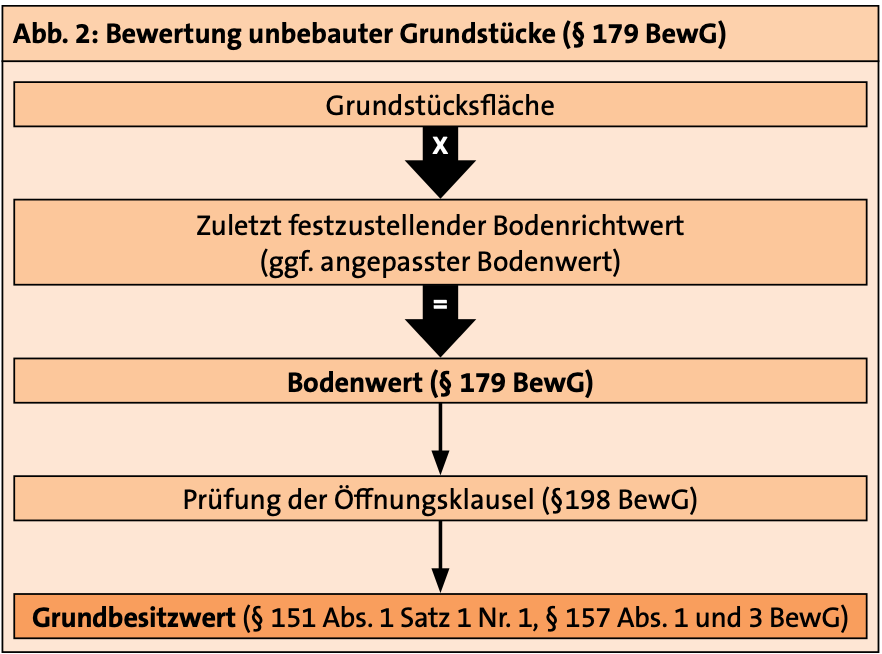

Die Bewertung eines unbebauten Grundstücks i. S. des § 178 BewG erfolgt gem. § 179 BewG mit dem sich durch Multiplikation der Grundstücksfläche mit dem Bodenrichtwert ergebenden Bodenwert; Außenanlagen sind mit abgegolten (R B 179.1 Abs. 1 Satz 1 ErbStR).

Zu den einzelnen Parametern:

- Grundstücksfläche: Auszugehen ist bei der Bewertung von den tatsächlichen Verhältnissen zum Bewertungsstichtag (§ 157 Abs. 1 BewG), d. h. es ist darauf abzustellen, wie groß das Grundstück zum Bewertungsstichtag tatsächlich ist.

- Bodenrichtwert:

- Anzusetzen ist stets der Bodenrichtwert, der vom örtlichen Gutachterausschuss turnusmäßig zuletzt zu ermitteln war (§ 179 Satz 3 BewG), und zwar nach Maßgabe des § 177 Abs. 2 und 3 BewG.

- Gibt es Abweichungen in den wertbeeinflussenden Grundstücksmerkmalen, die dem Bodenrichtwertgrundstück zugrunde liegen (wie Art und Maß der baulichen Nutzung, was sich insbesondere in der Geschossflächenzahl und der Anzahl der Geschosse reflektiert; Grundstückstiefe und -größe sowie Unterteilung in erschließungsbeitragsfreies oder -pflichtiges Bauland, R B 179.2 Abs. 1 Satz 7 ErbStR), sind ggf. entsprechende Anpassungen nach Maßgabe der R B 179.2 Abs. 2–7 ErbStR vorzunehmen.

- Allerdings werden solche wertbeeinflussenden Grundstücksmerkmale, wie z. B. Ecklage und Zuschnitt des Grundstücks, Oberflächenbeschaffenheit und Beschaffenheit des Baugrundes, Lärm-, Staub- und Geruchsbelästigungen, Altlasten und Außenanlagen nicht erfasst (R B 179.2 Abs. 8 ErbStR). Eine nachhaltige wertmindernde Beeinflussung des Grundstückswerts durch solche Grundstücksmerkmale kann nur über den Nachweis eines niedrigeren gemeine Werts nach § 198 BewG berücksichtigt werden.

- Wurde vom örtlichen Gutachterausschuss kein Bodenrichtwert ermittelt, ist nach § 179 Satz 4 BewG der Bodenwert aus den Bodenrichtwerten vergleichbarer Flächen unter Nutzung von H B 179.3 Abs. 2 ErbStH abzuleiten.

Beispiel: Für ein 900 m2 großes, unbebautes Grundstück ist für erbschaftsteuerliche Zwecke zum 15.7.2023 der Grundbesitzwert zu ermitteln. Nach den erteilten Auskünften des Gutachterausschusses beträgt der aktuelle Bodenrichtwert 330 €/m2. Für Grundstücke dieser Art wurde der Bodenrichtwert ausgehend von einer Geschossflächenzahl von 1,0 ermittelt. Tatsächlich beträgt die Geschossflächenzahl für das Grundstück aber nur 0,8.

Lösung: Für dieses zu bewertende unbebautes Grundstück i. S. des § 178 Abs. 1 BewG wird der gemeine Wert nach § 179 BewG durch Multiplikation der Grundstücksfläche mit dem Bodenrichtwert (§ 196 BauGB) ermittelt. Vorhandene Außenanlagen sind mit abgegolten (R B 179.1 Abs. 1 Satz 1 ErbStR).

Dabei ist der zuletzt festzustellende Bodenrichtwert anzusetzen, der von dem örtlichen Gutachterausschuss ermittelt worden ist. Der aktuelle Bodenrichtwert beträgt 330 €/m2.

Allerdings ist der Bodenrichtwert ausgehend von einem Grundstück mit einer Geschossflächenzahl als wertbeeinflussendem Grundstücksmerkmal von 1,0 ermittelt worden, während das zu bewertende Grundstück nur eine Geschossflächenzahl von 0,8 aufweist. Da der Grad der baulichen Ausnutzung für den Wert eines unbebauten Grundstücks entscheidend ist, muss der Bodenrichtwert noch an diese veränderten Verhältnisse angeglichen werden.

Eine entsprechende Anpassung wird nach R B 179.2 Abs. 2 ErbStR i. V. mit H B 179 Abs. 2 Abweichende planungsrechtlich zulässige Geschossflächenzahl ErbStH mit folgender Umrechnung vorgenommen:

Umrechnungskoeffizient für die GFlZ des zu bewertenden Grundstücks / Umrechnungskoeffizient für die GFlZ des Bodenrichtwertgrundstücks x Bodenrichtwert = Bodenwert/m2

Der Umrechnungskoeffizient für eine Geschossflächenzahl von 0,8 beträgt: 0,90

Der Umrechnungskoeffizient für eine Geschossflächenzahl von 1,0 beträgt: 1,00

Infolgedessen ist für das zu bewertende Grundstück der nachfolgende Bodenwert/m2 anzusetzen: 0,90 x 330 €/m2 1,0 = 297/m2

Für das Grundstück ergibt sich somit nach § 179 BewG folgender Wert: Grundstücksfläche 900 m2 x angepasster Bodenwert/m2 297 €/m2 = 267.300 €

Der Stpfl. kann grds. einen niedrigeren gemeinen Wert für das Grundstück nachweisen (§ 198 BewG).

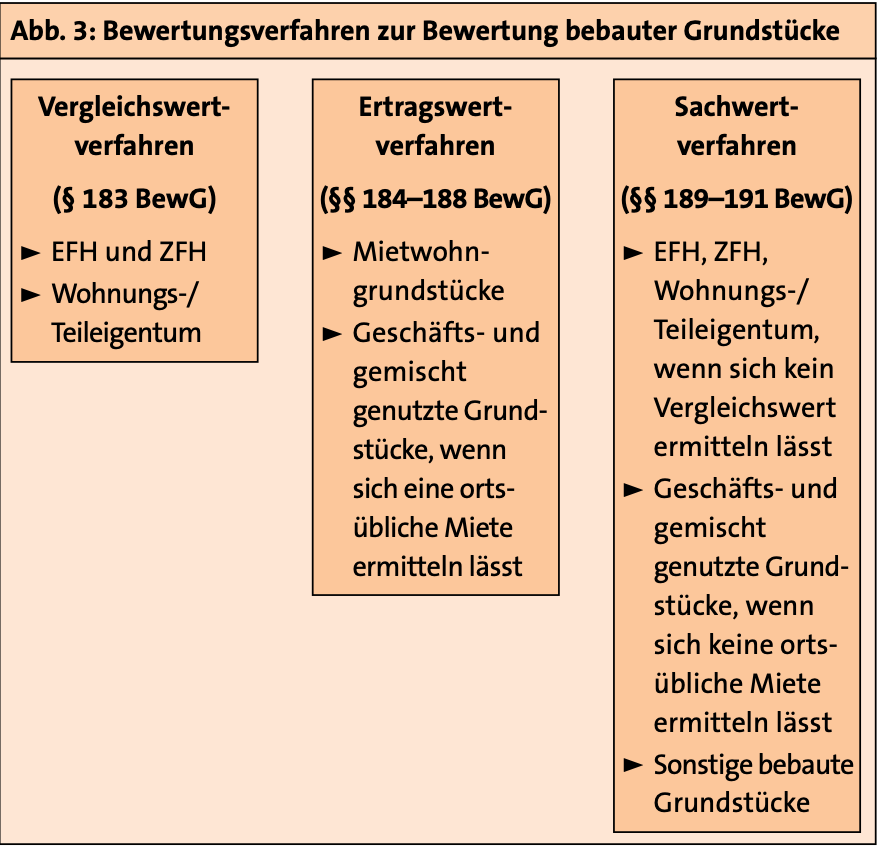

Voraussetzung für die zutreffende Bewertung bebauter Grundstücke i. S. des § 180 BewG ist zunächst die Einstufung in die richtige Grundstücksart gem. § 181 BewG.

Bei den bebauten Grundstücken werden nach § 181 Abs. 1 BewG (R B 181 Abs. 1 ErbStR / Rz. 8 AEBew JStG 2022) die folgenden sechs Grundstücksarten unterschieden:

| Grundstücksart | Charakteristik | |

| 1. | Ein- und Zweifamilienhäuser (EFH/ZFH) §181Abs.1Nr.1,Abs.2 BewG | Wohngrundstücke mit bis zu zwei Wohnungen und kein WE; nicht beeinträchtigende Mitnutzung zu Nichtwohnzwecken < 50 % unschädlich |

| 2. | Mietwohngrundstücke §181Abs.1Nr.2,Abs.3 BewG | Nutzung zu Wohnzwecken > 80 % und kein EFH, ZFH oder WE |

| 3. | Wohnungs- und Teileigentum (WE/TE) §181Abs.1Nr.3,Abs.4 und 5 BewG | Sondereigentum an einer Wohnung (WE) bzw. an nicht zu Wohnzwecken dienenden Räumen (TE) i. V. mit dem Miteigentumsanteil am gemeinschaftlichen Eigentum |

| 4. | Geschäftsgrundstücke §181Abs.1Nr.4,Abs.6 BewG | Nutzung zu eigenen oder fremden betrieblichen/öffentlichen Zwecken > 80 % und kein TE |

| 5. | Gemischt genutzte Grundstücke §181Abs.1Nr.5,Abs.7 BewG | Nutzung teils zu Wohnzwecken (< 80 %), teils zu eigenen oder fremden betrieblichen/öffentlichen Zwecken (< 80 %) und kein EFH und ZFH, Mietwohngrundstück, WE, TE oder Geschäftsgrundstück |

| 6. | Sonstige bebaute Grundstücke §181Abs.1Nr.6,Abs.8 BewG | Grundstücke, die nicht unter eine der anderen Arten bebauter Grundstücke fallen |

Die Abgrenzung der Grundstücksarten ist nach dem Verhältnis der Wohn- und Nutzflächen vorzunehmen. Dabei sind Nutzflächen, die in einem Nutzungszusammenhang mit Wohnflächen stehen, wie z. B. Garagen und Kellerräume, nicht einzubeziehen (R B 181.1 Abs. 1 Satz 3 f. ErbStR / Rz. 8 Satz 3 f. AEBew JStG 2022). Nebengebäude (wie z. B. Garagen) sind im Grundbesitzwert zu erfassen, wenn sie sich auf dem mit dem Hauptgebäude bebauten Grundstück befinden (R B 180 Abs. 5 ErbStR).

Im Zuge der Anpassung der Bewertungsvorschriften wurde zugleich die Definition des Wohnungsbegriffs in § 181 Abs. 9 BewG an die typologische Umschreibung der Rspr. des BFH7 angepasst. Danach ist nunmehr eine Mindestwohnfläche von 20 m2 (statt bisher 23 m2) maßgeblich8.

Nach § 182 BewG erfolgt die Bewertung bebauter Grundstücke im Vergleichswert-, Ertragswert-oder Sachwertverfahren.

Die Anwendung beruht hier entweder auf vom örtlichen Gutachterausschuss mitgeteilten Vergleichspreisen für vergleichbare Grundstücke (§ 183 Abs. 1 BewG) oder von diesem für geeignete Bezugseinheiten, v. a. Flächeneinheiten des Gebäudes, ermittelten Vergleichsfaktoren, wie z. B. Gebäude- oder Ertragsfaktoren (§ 183 Abs. 2 Satz 1 BewG). Anzuwenden sind dabei nach § 183 Abs. 2 Satz 3 BewG die von den Gutachterausschüssen nach Maßgabe des § 177 Abs. 2 und 3 BewG ermittelten Vergleichsfaktoren. Der Vergleichswert bebauter Grundstücke umfasst den Boden- und den Gebäudewert. Beziehen sich die Vergleichsfaktoren nur auf das Gebäude, ist der Bodenwert gesondert mit seinem Verkehrswert (= nach § 179 BewG ermittelter Wert für unbebaute Grundstücke) zu berücksichtigen (§ 183 Abs. 2 Satz 2 BewG). Vergleichspreis- und Vergleichsfaktorenverfahren stehen gesetzessystematisch gleichrangig nebeneinander; es besteht ein Auswahlermessen (Rz. 11 AEBew JStG 2022).

Bei Abweichungen der Grundstücksmerkmale der Vergleichsgrundstücke bzw. der den Vergleichsfaktoren zugrunde liegenden Grundstücke von denen des zu bewertenden Grundstücks sind diese Abweichungen durch Zu- oder Abschläge entsprechend der Vorgaben des Gutachterausschusses für Grundstückswerte zu berücksichtigen.

In dem typisierenden Vergleichswertverfahren werden Besonderheiten nicht berücksichtigt (Rz. 14 AEBew JStG 2022).

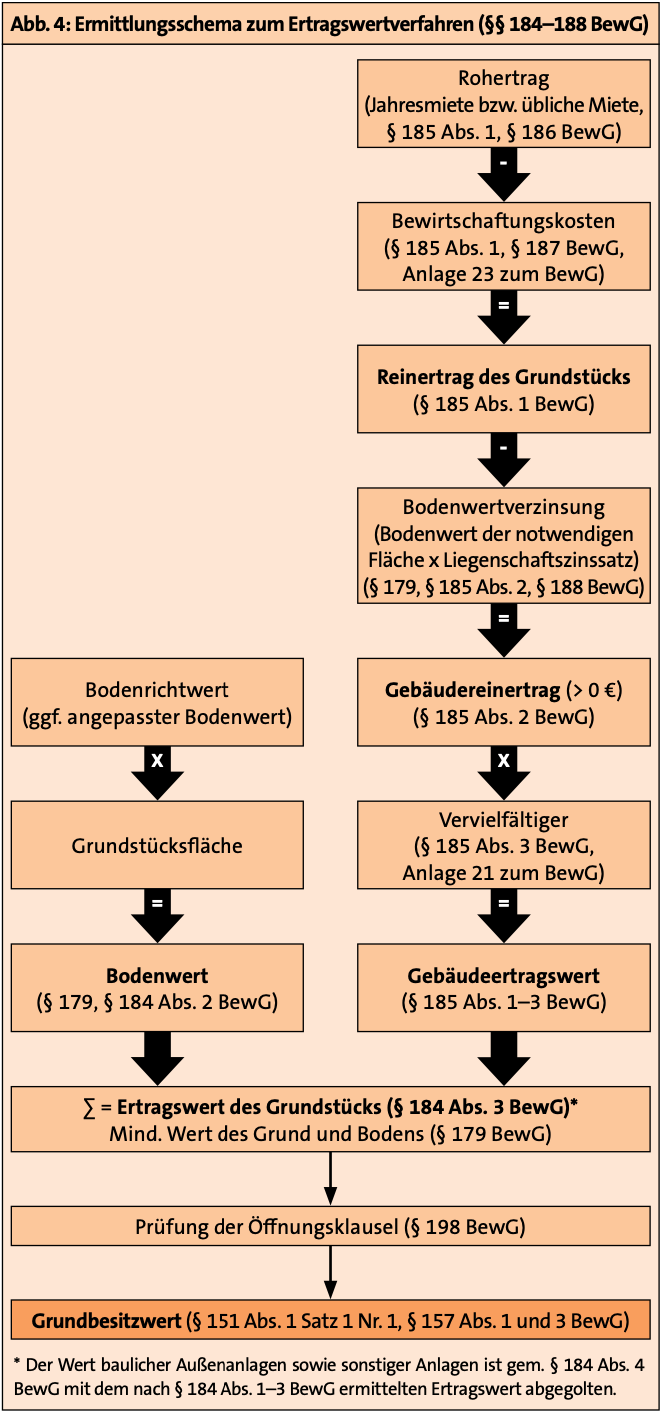

Bei der Bewertung im Ertragswertverfahren ist gem. § 184 Abs. 1 BewG der Gebäudewert, d. h. der Gebäudeertragswert nach § 185 BewG, getrennt vom Bodenwert zu ermitteln. Änderungen durch das JStG 2002 haben sich v. a. bei der Ermittlung des Gebäudeertragswerts, konkret bei der Ermittlung der Bewirtschaftungskosten und der Liegenschaftszinssätze sowie der Verlängerung der wirtschaftlichen Gesamtnutzungsdauer für bestimmte Gebäudearten (mit Wirkung auf die Ermittlung der Restnutzungsdauer), ergeben.

Merke: Für die Ermittlung des Grundbesitzwerts nach dem Ertragswertverfahren enthält der AEBew JStG 2022 unter Rz. 16 ein Ermittlungsschema. Zu beachten ist jedoch, dass Besonderheiten dort nicht abgebildet werden.

aa) Ermittlung des Bodenwerts

Die Ermittlung erfolgt gem. § 184 Abs. 2 BewG nach § 179 BewG, so dass die für die Wertermittlung unbebauter Grundstücke ggf. zu beachtenden Besonderheiten (s. o.) auch für die Bodenwertermittlung gelten.

bb) Ermittlung des Gebäudeertragswerts

(1) Ermittlung des Reinertrags des Grundstücks

(§ 185 Abs. 1 BewG)

Dieser ergibt sich aus: Rohertrag (§ 186 BewG) abzgl. Bewirtschaftungskosten (§ 187 BewG).

- Bei der Ermittlung des Rohertrags ist

- gem. § 186 Abs. 1 BewG auf das am Bewertungsstichtag für zwölf Monate vertraglich vereinbarte Entgelt9 als Sollmiete10 abzustellen. Umlagefähige Betriebskosten sind nicht mit anzusetzen11.

- gem. § 186 Abs. 2 BewG bei Leerstand, unentgeltlicher Überlassung, Eigennutzung sowie bei einer um mehr als 20 % von der ortsüblichen Miete abweichenden vereinbarten Miete die ortsübliche Miete anzusetzen.

- bei gemischt genutzten Grundstücken bzw. Geschäftsgrundstücken genau zu prüfen, ob sich für alle (!) auf dem Grundstück befindlichen selbständigen Gebäude oder Gebäudeteile auch eine ortsübliche Miete ermitteln lässt. Ist das nicht der Fall, muss die gesamte wirtschaftliche Einheit nach dem Sachwertverfahren bewertet werden (R B 182 Abs. 5 ErbStR).

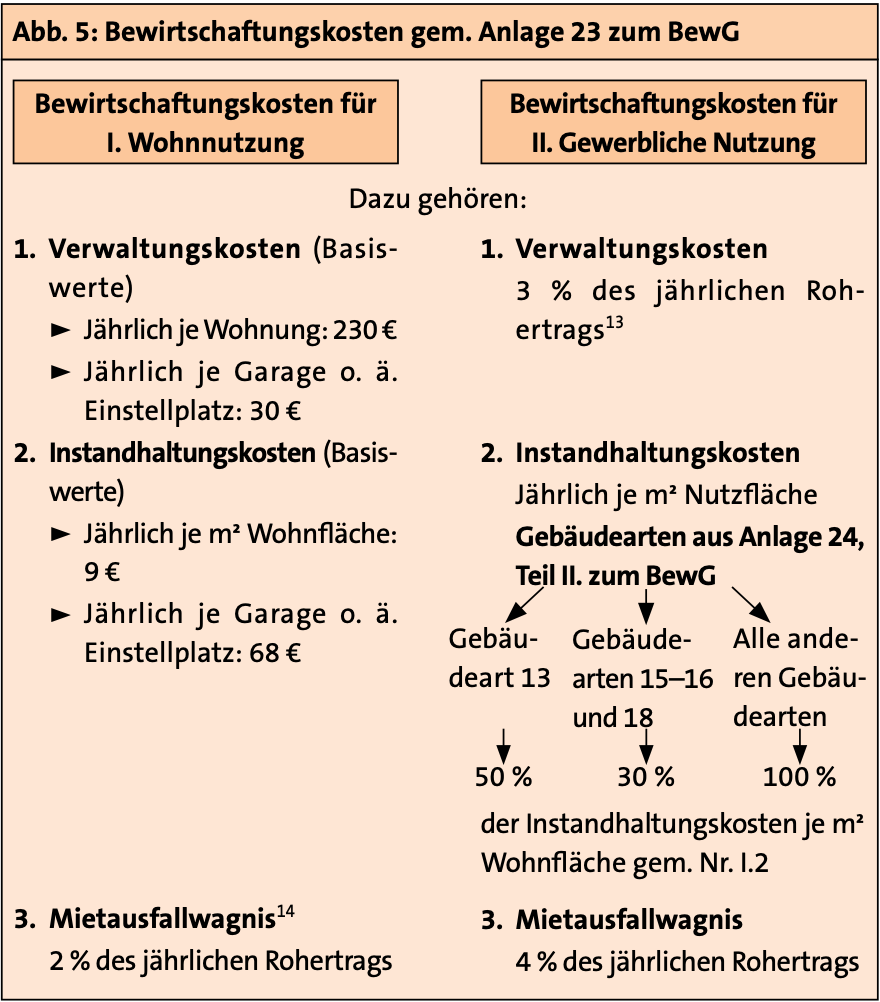

- Bei der Ermittlung der Bewirtschaftungskosten erfolgte im Zuge des JStG 2022 eine grundlegende Neuregelung. Ein Ansatz der bei gewöhnlicher Bewirtschaftung nachhaltig entstehenden Verwaltungskosten, Instandhaltungskosten und des Mietausfallwagnisses12 in tatsächlicher Höhe kommt auch nach der Neuregelung durch das JStG 2022 nicht in Betracht. Die bisherige Ermittlung nach Erfahrungssätzen des örtlichen Gutachterausschusses bzw. der pauschalierte Abzug nach der Anlage 23 zum BewG a. F. entfällt zugunsten der Vorgaben einer neuen Anlage 23 zum BewG, die in Anlehnung an Anlage 3 zur Immo- WertV bestimmt wurden. Anzusetzen sind nunmehr gem. § 187 Abs. 3 BewG ausschließlich die an den Bewertungsstichtag angepassten Bewirtschaftungskosten aus Anlage 23 zum BewG n. F. Damit wurde eine detaillierte Berechnung der Kosten eingeführt, d. h. die Bewirtschaftungskosten sind mit den nach Maßgabe des § 187 Abs. 3 BewG an den Bewertungsstichtag angepassten Einzelansätzen für

- Verwaltungs- und

- Instandhaltungskosten sowie

- das Mietausfallwagnis aus der Anlage 23 zum BewG zu berücksichtigen. In Anlage 23 zum BewG wird der Ansatz bzw. die Berechnung der Bewirtschaftungskosten differenziert dargestellt für

- die Wohnnutzung und

- die gewerbliche Nutzung.

Merke: Für die mit der Nichtwohnnutzung im Nutzungszusammenhang stehenden Garagen u. ä. sind entsprechend die für die Wohnnutzung indizierten Einzelansätze je Garage oder ähnlichen Einstellplatz anzusetzen.

Die Instandhaltungskosten sind bei Gebäuden mit unterschiedlicher Nutzung für jede Nutzung gesondert zu ermitteln.

Beispiel: Ein Geschäftsgrundstück mit EG und OG ist im Ertragswertverfahren zu bewerten. Im EG betreibt ein Autohaus (ohne angeschlossene Werkstatt) sein Geschäft; im OG befinden sich Büros.

Lösung: Für die Nutzfläche des Autohauses (Gebäudeart 13.3 gem. Anlage 24 Teil II. zum BewG) sind 50 % und für die Nutzfläche der Büros (Gebäudeart 6.1 gem. Anlage 24 Teil II. zum BewG) 100 % der indizierten Instandhaltungskosten je m2 Wohnfläche bei Wohnnutzung aus der Anlage 23 zum BewG zu berücksichtigen.

Auch die Bindung der Verwaltungskosten und der Instandhaltungskosten für Wohnnutzung an den Verbraucherpreisindex, wie dies bereits in der ImmoWertV erfolgt, wird im BewG nachvollzogen. Die Anpassung der Basiswerte in Anlage 23 zum BewG nach Nr. I.1 (Verwaltungskosten) und I.2 (Instandhaltungskosten) erfolgt jährlich (mit Veröffentlichung durch das BMF im BStBl, § 187 Abs. 3 BewG) mit dem Prozentsatz, um den sich der vom Statistischen Bundesamt festgestellte Verbraucherpreisindex für Deutschland für den Monat Oktober 2001 gegenüber demjenigen für den Monat Oktober des Jahres, das dem Ermittlungsstichtag des Liegenschaftszinssatzes vorausgeht, erhöht oder verringert hat.15

Die indizierten Bewirtschaftungskosten sind dann für alle Bewertungsstichtage des Kj. anzuwenden.

Der Verbraucherpreisindex beträgt für den Monat Oktober 2022 (2015 = 100) 122,2 und für den Monat Oktober 2001 (2015 = 100) 81,6. Hieraus ergeben sich für die Bewertungsstichtage im Jahr 2023 folgende indizierte Verwaltungs- und Instandhaltungskosten (Rz. 34 AEBew JStG 2022):

Bewirtschaftungskosten für Wohnnutzung – Werte nach Indizierung der Basiswerte aus Anlage 23 zum BewG für Bewertungsstichtage im Jahr 2023:

- Verwaltungskosten:

- Jährlich je Wohnung: (230 € x 122,2 / 81,6) = 344 €

- Jährlich je Garage o. ä.: (30 € x 122,2 / 81,6) = 45 €

- Instandhaltungskosten:

- Jährlich je m2 Wohnfläche: (9 € x 122,2 / 81,6) = 13,50 €

- Jährlich je Garage o. ä.: (68 € x 122,2 / 81,6) = 102 €

Beispiel: Für ein Mietwohngrundstück mit sieben Wohnungen und einer Wohnfläche von insgesamt 980 m2 sowie einer Gewerbeeinheit mit einer Nutzfläche von 140 m2 sind die Bewirtschaftungskosten auf den 7.6.2023 zu ermitteln. Im Untergeschoss des Gebäudes befinden sich insgesamt acht Tiefgaragenstellplätze, die jeweils einer Wohnung und der Gewerbeeinheit zuzuordnen sind. Der jährliche Rohertrag beträgt für die Wohnungen insgesamt 70.560 € und für die nicht zu Wohnzwecken genutzte Gewerbeeinheit inkl. des dazugehörenden Tiefgaragenstellplatzes 15.120 €.

Für die Bewertung des Mietwohngrundstücks im Ertragswertverfahren sind die Bewirtschaftungskosten zu ermitteln.

Lösung:

- Verwaltungskosten:

- 7 Wohnungen x 344 € = 2408 €

- 7 Tiefgaragenstellplätze x 45 € = 315 €

- 3 % von 15.120 (anteiliger Rohertrag für die Gewerbeeinheit inkl. Tiefgaragenstellplatz) = 454 €

- Instandhaltungskosten:

- 980 m2 Wohnfläche x 13,50 € = 13.230 €

- 140 m2 Nutzfläche x 13,50 € (100 % der Instandhaltungskosten je m2 Wohnfläche) = 1.890 €

- 8 Tiefgaragenstellplätze x 102 € = 816 €

- Mietausfallwagnis:

- 2 % vom anteiligen jährlichen Rohertrag für Wohnnutzung von 70.560 € = 1.411 €

- 4 % vom anteiligen jährlichen Rohertrag für Nichtwohnnutzung von 15.120 € = 605 €

Gesamt: 21.129 €

(2) Ermittlung des Gebäudereinertrags (§ 185 Abs. 2 BewG) Dieser ergibt sich aus dem Reinertrag des Grundstücks (§ 185 Abs. 1 BewG) abzgl. Bodenwertverzinsung (§ 185 Abs. 2 BewG). Der Verzinsung des Bodenwerts ist der Liegenschaftszinssatz gem. § 188 BewG zugrunde zu legen.

Bodenwertverzinsung

- Die Berechnung hat nach § 185 Abs. 2 Satz 3 BewG nur bezogen auf die Grundstücksfläche zu erfolgen, die einer dem Gebäude angemessenen Nutzung entspricht (R B 185.1 Abs. 3 ErbStR).16

- Liegenschaftszinssatz

Im Zuge der Neuregelungen durch das JStG 2022 wurde die Definition zum Liegenschaftszinssatz in § 188 Abs. 1 BewG der Definition nach § 21 Abs. 2 Satz 1 ImmoWertV angeglichen. Danach sind Liegenschaftszinssätze die Kapitalisierungszinssätze, mit denen die Verkehrswerte von Grundstücken je nach Grundstücksart im Durchschnitt marktüblich verzinst werden. Sie berücksichtigen die allgemein vom Grundstücksmarkt erwarteten künftigen Entwicklungen, v. a. der Ertrags- und Wertverhältnisse sowie der üblichen steuerlichen Rahmenbedingungen (Rz. 34 AEBew JStG 2022). Mit dem JStG 2022 erfolgte eine Präzisierung der Voraussetzungen für die Anwendung der von den Gutachterausschüssen ermittelten Liegenschaftszinssätze und eine Anpassung an das aktuelle Marktniveau. Danach ist der angemessene und nutzungstypische Liegenschaftszinssatz nach der Grundstücksart i. S. des § 181 BewG und der Lage auf dem Grundstücksmarkt zu bestimmen. Vorrangig ist auf den für die jeweilige Grundstücksart vom Gutachterausschuss für Grundstückswerte ermittelte und veröffentlichte Liegenschaftszinssatz zurückzugreifen. Werden durch die örtlichen Gutachterausschüsse keine geeigneten Liegenschaftszinssätze ermittelt und zur Verfügung gestellt, sind die typisierten Liegenschaftszinssätze gem. § 188 Abs. 2 Satz 2 BewG, die mit dem JStG 2022 abgesenkt wurden, nach Maßgabe des § 177 Abs. 2 und 3 BewG anzuwenden.

| Typisierte Liegenschaftszinssätze (§ 188 Abs. 2 Satz 2 BewG) | ||

| Grundstücksart | Ab 1.1.2023 | Bis 31.12.2022 |

| Mietwohngrundstücke | 3,5 % | 5,0 % |

| Gemischt genutzte Grundstücke, gewerblicher Anteil ≤ 50 %* | 4,5 % | 5,5, % |

| Gemischt genutzte Grundstücke, gewerblicher Anteil > 50 %* | 5,0 % | 6,0 % |

| Geschäftsgrundstücke | 6,0 % | 6,5 % |

| * berechnet nach der Wohn- und Nutzfläche | ||

Die Absenkung der typisierten Liegenschaftszinssätze wird regelmäßig zu höheren Grundstückswerten führen.

(3) Ermittlung des Gebäudeertragswerts (§ 185 Abs. 1–3 BewG)

Dieser wird ermittelt, indem der Gebäudereinertrag (§ 185 Abs. 2 BewG) mit dem sich aus Anlage 21 zum BewG ergebenden Vervielfältiger (§ 185 Abs. 3 Satz 1 BewG) kapitalisiert wird.

- Der Vervielfältiger ist gem. § 185 Abs. 3 Satz 2 BewG abhängig von

- dem Liegenschaftszinssatz (§ 188 BewG) und

- der Restnutzungsdauer (RND).

Die Absenkung der typisierten Liegenschaftszinssätze hat auch Auswirkung auf den Vervielfältiger. Mit sinkendem Liegenschaftszinssatz steigt dieser und führt im Ergebnis zu einem höheren Grundstückswert.

- Restnutzungsdauer

- Die RND wird gem. § 185 Abs. 3 Satz 3 BewG aus dem Unterschiedsbetrag zwischen der wirtschaftlichen Gesamtnutzungsdauer (GND) gem. Anlage 22 zum BewG und dem Alter am Bewertungsstichtag ermittelt.

Mit dem JStG 2022 wurde Anlage 22 zum BewG insoweit ebenfalls geändert. Die wirtschaftliche GND für Ein-und Zweifamilienhäuser, Mietwohngrundstücke/Mehrfamilienhäuser, Wohnungseigentum sowie gemischt genutzte Grundstücke (Wohnhäuser mit Mischnutzung) wurde von 70 auf 80 Jahre erhöht, was letztendlich zu höheren Grundstückswerten führen wird. Bezüglich der Ermittlung des Gebäudealters am Bewertungsstichtag wurde aus der bisherigen R B 185.3 Abs. 1 Satz 2 ErbStR eine Vereinfachungsregelung zur Altersermittlung in das Gesetz in § 185 Abs. 3 Satz 4 BewG übernommen. Danach bestimmt sich das Alter am Bewertungsstichtag durch Abzug des Jahres der Bezugsfertigkeit des Gebäudes vom Jahr des Bewertungsstichtags. - Zudem erfolgte eine Konkretisierung der Wirkungsweise von nach Bezugsfertigkeit des Gebäudes eingetretener Veränderungen.

- Handelt es sich um Veränderungen, die die RND wesentlich verlängert haben, ist nach § 185 Abs. 3 Satz 5 BewG von einer entsprechend verlängerten RND auszugehen. Im Falle durchgreifender Modernisierungen (i. S. der Modernisierungselemente gem. Tabelle 1 in Rz. 21 AEBew JStG 2022), die innerhalb der letzten zehn Jahre vor dem Bewertungsstichtag erfolgten, ist regelmäßig zu prüfen, ob diese zu einer Verlängerung der RND führen (§ 185 Abs. 3 Satz 5 BewG). Die neue RND kann dann nach R B 185.3 Abs. 4 ErbStR auf der Grundlage des von der Finanzverwaltung vorgegebenen „Punktesystems“ für überwiegende bzw. umfassende Modernisierungsmaßnahmen berechnet werden.

Beispiel: Ein Mietwohngrundstück mit einer wirtschaftlichen GND von 80 Jahren hat zum Bewertungsstichtag ein Gebäudealter von 60 Jahren. In den letzten zehn Jahren wurden die folgenden Modernisierungsarbeiten (gem. Tabelle 1 in Rz. 21 AEBew JStG 2022) vorgenommen:- Modernisierung der Fenster/Außentüren (= 2 Punkte),

- Modernisierung der Heizungsanlage (= 2 Punkte),

- Wärmedämmung der Außenwände (= 4 Punkte),

- Dacherneuerung mit Verbesserung der Wärmedämmung (= 4 Punkte),

- Modernisierung der Bäder (= 2 Punkte),

- Modernisierung des Innenausbaus, Decken und Fußböden (= 2 Punkte).

∑ Modernisierungsarbeiten = 16 Punkte → „überwiegend modernisiertes“ Gebäude.

Tabelle 2: neue RND = 47 Jahre. Ohne die Modernisierungsarbeiten (bzw. wenn die Punktezahl unter 14 Punkten gelegen hätte) hätte sich eine (Mindest-)RND von 24 Jahren ergeben (30 % der wirtschaftlichen GND, § 185 Abs. 3 Satz 6 BewG).

- Handelt es sich um Veränderungen, die die RND wesentlich verlängert haben, ist nach § 185 Abs. 3 Satz 5 BewG von einer entsprechend verlängerten RND auszugehen. Im Falle durchgreifender Modernisierungen (i. S. der Modernisierungselemente gem. Tabelle 1 in Rz. 21 AEBew JStG 2022), die innerhalb der letzten zehn Jahre vor dem Bewertungsstichtag erfolgten, ist regelmäßig zu prüfen, ob diese zu einer Verlängerung der RND führen (§ 185 Abs. 3 Satz 5 BewG). Die neue RND kann dann nach R B 185.3 Abs. 4 ErbStR auf der Grundlage des von der Finanzverwaltung vorgegebenen „Punktesystems“ für überwiegende bzw. umfassende Modernisierungsmaßnahmen berechnet werden.

- Für ein noch nutzbares Gebäude ist nach § 185 Abs. 3 Satz 6 BewG (vorbehaltlich Satz 7 – Ausnahme bei bestehender Abbruchverpflichtung) eine Mindest-RND von mind. 30 % der wirtschaftlichen GND zu beachten.

- Die RND wird gem. § 185 Abs. 3 Satz 3 BewG aus dem Unterschiedsbetrag zwischen der wirtschaftlichen Gesamtnutzungsdauer (GND) gem. Anlage 22 zum BewG und dem Alter am Bewertungsstichtag ermittelt.

(4) Ermittlung des Ertragswerts

Dieser ergibt sich gem. § 184 Abs. 3 BewG aus der Zusammenrechnung von Bodenwert und Gebäudeertragswert.

- Als Mindestwert ist (unverändert) gem. § 184 Abs. 3 Satz 2 BewG der Bodenwert anzusetzen, wenn der ermittelte Gebäudereinertrag 0 bzw. negativ ist.

- Ein separater Ansatz baulicher Außenanlagen und sonstiger Anlagen erfolgt (weiterhin) nicht. Deren Wert ist gem. § 184 Abs. 4 BewG mit dem nach § 184 Abs. 1–3 BewG ermittelten Ertragswert abgegolten.

Fall: Bewertung eines Mietwohngrundstücks im Ertragswertverfahren

Für erbschaftsteuerliche Zwecke ist zum 22.6.2023 ein Mietwohngrundstück zu bewerten. Das Mietwohnhaus hat acht gleich große, alle zu Wohnzwecken vermietete Wohnungen mit einer Gesamtfläche von 800 m2 sowie acht Tiefgaragenstellplätze im UG. Das Grundstück umfasst eine Fläche von 2.200 m2, wovon 700 m2 abgetrennt und selbständig genutzt werden könnten. Der zum 1.1.2023 festgestellte Bodenrichtwert beträgt 380 €/m2. Die Mieter zahlen die ortsübliche Miete; der jährliche Rohertrag beträgt 96.000 €.

Das Gebäude war 1948 errichtet worden und entspricht durch laufende Instandhaltungen modernem Standard. In den letzten zehn Jahren wurden die Fenster erneuert sowie die Leitungssysteme, die Bäder und die Heizungsanlage modernisiert.

Der vom örtlichen Gutachterausschuss mitgeteilte Liegenschaftszinssatz (nach Maßgabe des § 177 Abs. 2 und 3 BewG) beträgt 3,75.

Auf den Bewertungsstichtag ist der Grundbesitzwert zu ermitteln.

Lösung: Ein Mietwohngrundstück i. S. des § 181 Abs. 1 Nr. 2 i.V. mit Abs. 3 BewG ist gem. §182 Abs. 1 i. V. mit Abs. 3 Nr.1 BewG im Ertragswertverfahren zu bewerten. Bei der Bewertung im Ertragswertverfahren ist der Wert des Grund und Bodens (Bodenwert) von dem Wert des Gebäudes (Gebäudeertragswert) getrennt zu ermitteln (§ 184 Abs. 1 BewG). Sonstige bauliche Anlagen, wie Außenanlagen, sind gem. § 184 Abs. 4 BewG mit dem Ertragswert abgegolten.

Bodenwert

Der Bodenwert ist gem. § 184 Abs. 2 i. V. mit § 179 BewG (Bewertung unbebautes Grundstück) zu ermitteln.

Bodenrichtwert per 1.1.2023: 380 €/m2 x Grundstücksgröße 2.200 m2 = 836.000 €

Gebäudeertragswert

Der Gebäudeertragswert ist nach § 185 BewG zu ermitteln. Dabei ist gem. § 185 Abs. 1 BewG vom Reinertrag des Grundstücks (Rohertrag abzgl. Bewirtschaftungskosten) auszugehen.

| Rohertrag (§ 186 Abs. 1 BewG): | 96.000 € | ||

| - | Bewirtschaftungskosten, § 187 Abs. 2 und 3 BewG i. V. mit Anlage 23 zum BewG i. V. mit JStG 2022 (Wohnnutzung): Verwaltungskosten: | ||

| 8 Wohnungen x 344 € = | 2.752 € | ||

| 8 Tiefgaragenplätze x 45 € = | 360 € | ||

| Instandhaltungskosten | |||

| 800 m2 Wohnfläche x 13,50 € = | 10.800 € | ||

| 8 Tiefgaragenplätze x 102 € = | 816 € | ||

| Mietausfallwagnis | |||

| 2 % von 96.000 € jährlicher Rohertrag = | 1.920 € | ||

| Bewirtschaftungskosten insgesamt: | 16.648 € | 16.648 € | |

| = | Reinertrag des Grundstücks | 79.352 € | |

| - | Bodenwertverzinsung | ||

| Bodenwert – beschränkt auf die notwendige Fläche gem. § 185 Abs. 2 Satz 3 BewG: 2.200 m2 - 700 m2 = 1.500 m2 x 380 €/m2 Bodenrichtwert | 570.000 € | ||

| x Liegenschaftszinssatz lt. Gutachter- ausschuss gem. § 188 Abs. 2 Satz 1 BewG | 3.75 % | ||

| = Bodenwertverzinsung | 21.375 € | 21.375 € | |

| = | Gebäudereinertrag | 57.848 € | |

| x | Vervielfältiger gem. Anlage 21 zum BewG, § 185 Abs. 3 Satz 1 BewG (nach der Formel aus Anlage 21 zum BewG) | 15,65 | |

| Liegenschaftszinssatz (s. o.): | 3,75 % | ||

RND gem. § 185 Abs. 3 Satz 3 BewG: Wirtschaftliche GND gem. Anlage 22 zum BewG: | 80 Jahre | ||

Abzgl. Alter des Gebäudes am Bewertungsstichtag: § 185 Abs. 3 Satz 4 BewG: 2023–1948 = (Jahr Bewertungsstichtag - Jahr der Bezugsfertigkeit des Gebäudes) | 75 Jahre | ||

| Die Erneuerung der Fenster, die Modernisierung der Leitungssysteme, Bäder und der Heizungsanlage innerhalb der letzten zehn Jahre stellen zwar Modernisierungsmaßnahmen dar. Diese allein führen jedoch nicht zu einer durchgreifenden Modernisierung und damit zu einer Verlängerung der RND gem. § 185 Abs. 3 Satz 5 BewG (vgl. Rz. 21 AEBew JStG 2022). Aber: Mindest-RND gem. § 185 Abs. 3 Satz 6 BewG: 30 % von 80 Jahren = | 24 Jahre | ||

| Formel in Anlage 21 zum BewG: Verfielfältiger = (1 / 1,037524) x (1,037524 - 1 / 0,375) = 15,65 | |||

| = | Gebäudeertragswert | 905.321 € | |

| Ertragswert des Grundstücks | |||

| Bodenwert | 836.000 € | ||

| + | Gebäudeertragswert | 905.321 € | |

| = | Ertragswert nach § 184 Abs. 3 BewG | 1.741.321 € | 1.741.321 € |

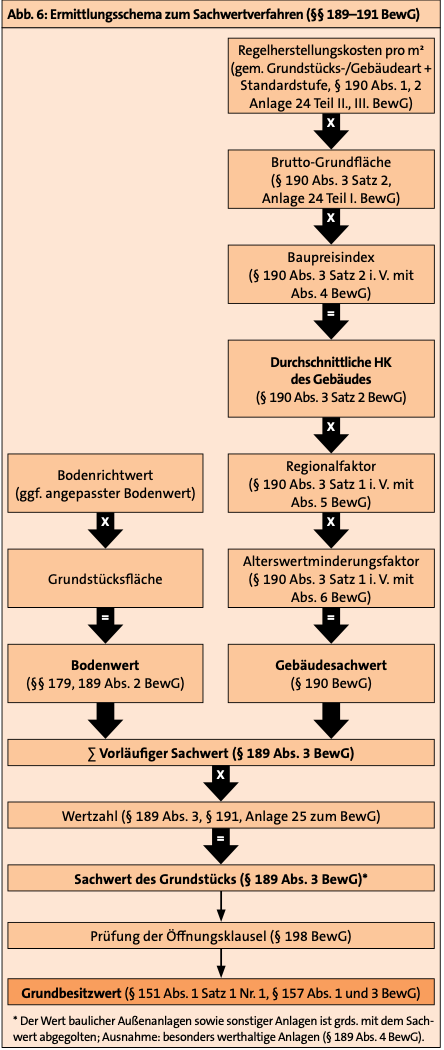

Bei der Bewertung im Sachwertverfahren ist gem. § 189 Abs. 1 BewG der Gebäudewert, d. h. der Gebäudesachwert nach § 190 BewG, getrennt vom Bodenwert zu ermitteln.

Änderungen durch das JStG 2022 haben sich bei diesem Verfahren insbesondere bei der Ermittlung des Gebäudesachwerts ergeben, konkret unter der Prämisse des Grundsatzes der Modellkonformität durch Einführung eines Regionalfaktors sowie eines Alterswertminderungsfaktors und auch hier mit der Verlängerung der wirtschaftlichen GND für bestimmte Gebäudearten.

Merke: Für die Ermittlung des Grundbesitzwerts nach dem Sachwertverfahren enthält der AEBew JStG 2022 unter Rz. 43 ein Ermittlungsschema. Zu beachten ist jedoch, dass Besonderheiten dort nicht abgebildet werden.

aa) Ermittlung des Bodenwerts

Die Ermittlung erfolgt gem. § 189 Abs. 2 BewG nach § 179 BewG, so dass die für die Wertermittlung unbebauter Grundstücke ggf. zu beachtenden Besonderheiten (s. o.) auch für die Bodenwertermittlung gelten.

bb) Ermittlung des Gebäudesachwerts

Die Ermittlung des Gebäudesachwerts wird in Anlehnung an die Ermittlung des Sachwerts der baulichen Anlagen nach § 36 ImmoWertV nunmehr durch Einführung eines Regionalfaktors sowie eines Alterswertminderungsfaktors ausgestaltet und soll damit dem Grundsatz der Modellkonformität Rechnung tragen.

(1) Ermittlung der durchschnittlichen Herstellungskosten des Gebäudes (§ 190 Abs. 1 i. V. mit Abs. 2 und 4 BewG)

Diese ergeben sich, indem die Regelherstellungskosten i. S. des § 190 Abs. 1 und 2 i. V. mit Anlage 24 Teil II. und III. BewG multipliziert werden mit der jeweiligen Brutto-Grundfläche des Gebäudes nach Anlage 24 Teil I. BewG und dem Baupreisindex i. S. des § 190 Abs. 4 BewG.

- Regelherstellungskosten (RHK) i. S. des § 190 Abs. 1 und 2 i. V. mit Anlage 24 Teil II. und III. BewG als Ausgangspunkt für die Ermittlung des Gebäudesachwerts.

- Die Definition der RHK wird an die Definition der ImmoWertV angepasst. Es handelt sich dabei nicht um die tatsächlichen, sondern um die durchschnittlichen HK je Flächeneinheit (je m2 Brutto-Grundfläche) inkl. USt (vormals „gewöhnliche“ HK), die aus den Normalherstellungskosten 2010 (NHK 2010, basierend auf den NHK in Anlage 4 der ImmoWertV) abgeleitet wurden.

- Die RHK sind der Anlage 24 zum BewG zu entnehmen. Für die Bestimmung des richtigen Ausgangswerts nach Anlage 24 zum BewG (RHK je m2 Brutto-Grundfläche) ist von den Parametern Grundstücksart, Art des Gebäudes und Gebäudestandard auszugehen.18

- Die NHK 2010 und infolgedessen die RHK stellen Bundesmittelwerte dar, d. h. es handelt sich um Durchschnittswerte für das gesamte Bundesgebiet.

- Da die Ableitung der RHK aus den NHK 2010 erfolgt, sind diese an die Wertverhältnisse zum Bewertungsstichtag anzupassen. Die Anpassung erfolgt gem. § 190 Abs. 4 BewG durch die für das Bewertungsjahr aktuellen Baupreisindizes (für Wohngebäude, d. h. für die Gebäudearten 1.01–5.1, sowie für die Nichtwohngebäude, d. h. für die Gebäudearten 5.2–18.2, nach der Anlage 24 Teil II. BewG)19. Für 2023 liegen diese nach dem BMF-Schreiben v. 30.1.202320 bei:

| Baupreisindizes (2010 = 100) | |

| Gebäudearten 1.01.–5.1. Anlage 24, Teil II., BewG | Gebäudearten 5.2.–18.2. Anlage 24, Teil II., BewG |

| 164,0 | 166,9 |

(2) Ermittlung des Gebäudesachwerts (§ 190 Abs. 3 i. V. mit Abs. 5 und 6 BewG)

Dieser ergibt sich durch Multiplikation der durchschnittlichen HK des Gebäudes mit einem Regionalfaktor gem. § 190 Abs. 5 BewG und einem Alterswertminderungsfaktor gem. § 190 Abs. 6 BewG.

- Regionalfaktor

- Gemäß § 190 Abs. 5 BewG sind die RHK als Durchschnittwerte für das gesamte Bundesgebiet unter der Prämisse des Grundsatzes der Modellkonformität mit den von den Gutachterausschüssen bei der Ableitung der Sachwertfaktoren (§ 191 Satz 1 BewG) zugrunde gelegten Regionalfaktoren zu multiplizieren. Hierdurch soll der Unterschied zwischen dem bundesdurchschnittlichen und dem regionalen Baukostenniveau berücksichtigt werden.

- Stehen vom Gutachterausschuss keine geeigneten Regionalfaktoren zur Verfügung, gilt nach § 190 Abs. 5 Satz 3 BewG der Regionalfaktor 1,0.21

- Alterswertminderungsfaktor

Die bisherige Alterswertminderung (§ 190 Abs. 4 BewG a.F.) wurde durch den Alterswertminderungsfaktor abgelöst (§ 190 Abs. 6 BewG). Dieser entspricht dem Verhältnis der RND des Gebäudes am Bewertungsstichtag zur wirtschaftlichen GND nach Anlage 22 zum BewG (§ 190 Abs. 6 Satz 1 BewG).22- Die RND ergibt sich – analog der Ermittlung beim Ertragswertverfahren – grds. aus dem Unterschiedsbetrag zwischen der wirtschaftlichen GND gem. Anlage 22 zum BewG und dem Alter am Bewertungsstichtag. Durch die Erhöhung der wirtschaftlichen GND für einige Gebäudearten in Anlage 22 zum BewG (s. o., Ertragswertverfahren) wird sich der zu berücksichtigende Alterswertminderungsfaktor verringern und somit zu einer Werterhöhung führen. Bezüglich der Ermittlung des Gebäudealters am Bewertungsstichtag wurde aus der bisherigen R B 190.7 Abs. 1 Satz 3 ErbStR die Vereinfachungsregelung zur Altersermittlung in das Gesetz in § 190 Abs. 6 Satz 3 BewG übernommen. Danach bestimmt sich – analog der Regelung im Ertragswertverfahren – das Alter am Bewertungsstichtag durch Abzug des Jahres der Bezugsfertigkeit des Gebäudes vom Jahr des Bewertungsstichtags.

- Zudem erfolgte auch hier eine Konkretisierung der Wirkungsweise von nach Bezugsfertigkeit des Gebäudes eingetretener Veränderungen:

- Handelt es sich um Veränderungen, die die RND wesentlich verlängert haben, ist nach § 190 Abs. 6 Satz 4 BewG von einer entsprechend verlängerten RND auszugehen. Hinsichtlich der Ermittlung einer verlängerten RND im Falle durchgreifender Modernisierungen gelten die dargestellten Grundsätze für das Ertragswertverfahren entsprechend (Rz. 54 AEBew JStG 2022).

- Eine Verkürzung der RND ist hingegen nach § 190 Abs. 6 Satz 6 BewG nur noch gegeben, wenn eine Abbruchverpflichtung besteht.23 In diesem Falle begrenzt sich die RND auf den Unterschiedsbetrag zwischen der tatsächlichen GND und dem Alter des Gebäudes am Bewertungsstichtag. Der Alterswertminderungsfaktor entspricht dann dem Verhältnis der verkürzten RND des Gebäudes am Bewertungsstichtag zur wirtschaftlichen GND nach Anlage 22 BewG.

- Für ein noch nutzbares Gebäude ist nach § 190 Abs. 6 Satz 5 BewG (vorbehaltlich Satz 6 – Ausnahme bei bestehender Abbruchverpflichtung) eine Mindest-RND von 30 % der wirtschaftlichen GND zu beachten. Hierbei wird ein durchschnittlicher Erhaltungszustand unterstellt, so dass insbesondere bei älteren Gebäuden in vielen Fällen die Prüfung entbehrlich ist, ob die restliche Lebensdauer infolge baulicher Maßnahmen verlängert wurde (Rz. 55 Satz 2 AEBew JStG 2022).

(3) Berücksichtigung des Werts der baulichen Außenanlagen und sonstigen Anlagen

Hinsichtlich des Werts der sonstigen baulichen Anlagen, insbesondere der Außenanlagen, gilt:

- Nach § 189 Abs. 4 Satz 1 BewG ist er grds. mit dem für die Gebäude und den Grund und Boden ermittelten Sachwert (§ 189 Abs. 1–3 BewG) abgegolten.

- Nach § 189 Abs. 4 Satz 2 BewG ist er nur in Ausnahmefällen mit einem gesonderten Wertansatz nach durchschnittlichen HK zu erfassen:

– Außenanlagen und sonstige Anlagen (z. B. Einfriedungen, Wege- und Platzbefestigungen, Schwimmbecken, gärtnerischen Anpflanzungen) gelten als besonders werthaltig, wenn sie das übliche Maß der für die Gebäudeart typischen Außenanlagen offensichtlich überschreiten. Ein separater Ansatz erfolgt immer dann, wenn ihre Sachwerte bei einer überschlägigen Berechnung 10 % des Gebäudesachwerts übersteigen. - Die Finanzverwaltung stellt für die Bewertung einer Auswahl üblicher Außenanlagen (Einfriedungen, Wege- und Platzbefestigungen, Freitreppen, Rampen, Stützmauern und Schwimmbecken) in Rz. 61 AEBew JStG 2022 in einer tabellarischen Übersicht deren durchschnittliche HK zur Verfügung. Bei dort nicht aufgeführten Außenanlagen (z. B. Tennis- oder Golfplätze) ist über die Höhe der HK nach den Umständen des Einzelfalls zu entscheiden.

- Die Ermittlung der Sachwerte der besonders werthaltigen Außenanlagen hat analog der Ermittlung der Gebäudesachwerte zu erfolgen. Dabei bestehen aus Vereinfachungsgründen insbesondere keine Bedenken, die angegebenen durchschnittlichen HK analog den Wohngebäuden auf den Bewertungsstichtag zu indizieren. Die Regelungen zur Verlängerung bzw. Verkürzung der RND einschließlich der Mindest-RND von Gebäuden (§ 190 Abs. 6 Satz 4–6 BewG) finden für Außenanlagen jedoch keine Anwendung (Rz. 60 Satz 10 AEBew JStG 2022).

cc) Ermittlung des Sachwerts des Grundstücks

Bodenwert und Gebäudesachwert ergeben nach § 189 Abs. 3 BewG den vorläufigen Sachwert, der zur Anpassung an den gemeinen Wert mit der Wertzahl gem. § 191 BewG zu multiplizieren ist. Bei Vorliegen besonders werthaltiger Außenanlagen und sonstiger Anlagen ergibt die Summe der Sachwerte der einzelnen Außenanlagen zusammen mit dem Gebäudesachwert und dem Bodenwert den vorläufigen Sachwert i. S. des § 189 Abs. 3 BewG.

Als Wertzahlen sind

- gem. § 191 Satz 1 BewG die vom Gutachterausschuss ermittelten Sachwertfaktoren (Marktanpassungsfaktoren) nach Maßgabe des § 177 Abs. 2 und 3 BewG anzusetzen.

- gem. § 191 Satz 2 BewG die in Anlage 25 BewG dargestellten Wertzahlen zu verwenden, wenn die Gutachterausschüsse keine derartigen Sachwertfaktoren zur Verfügung gestellt haben.

- Diese Wertzahlen sind abhängig von zwei Variablen – der Höhe des vorläufigen Sachwerts sowie dem Bodenrichtwert/abgeleiteten Bodenwert.

- Bei Anwendung der Wertzahlen nach Anlage 25 zum BewG ist von dem Bodenrichtwert ohne Wertkorrekturen i. S. von R B 179.2 Abs. 2–6 ErbStR auszugehen bzw. ist in den Fällen des § 179 Satz 4 BewG der Bodenwert/ m2 Grundstücksfläche maßgeblich, der aus Werten vergleichbarer Flächen abgeleitet wurde (abgeleiteter Bodenwert), Rz. 63 AEBew JStG 2022.

- Für vorläufige Sachwerte und Bodenrichtwerte/abgeleitete Bodenwerte zwischen den in der Anlage 25 zum BewG angegebenen Intervallen sind die Wertzahlen durch lineare Interpolation zu ermitteln. Da die Wertzahlen von den zwei o. g. Variablen abhängen, sind i. d. R. hintereinander ausgeführte Interpolationen (Kreuzinterpolation) erforderlich. Über den tabellarisch aufgeführten Bereich hinaus ist keine Extrapolation durchzuführen. Für Werte außerhalb des angegebenen Bereichs gilt der nächstgelegene vorläufige Sachwert oder Bodenrichtwert/abgeleitete Bodenwert (Rz. 64 AEBew JStG 2022).

Beispiel: Zu ermitteln ist die Wertzahl für ein EFH mit einem vorläufigen Sachwert von 487.230 € und einem Bodenrichtwert von 300 €/m2. Der Ermittlung der Wertzahl (k) erfolgt nach der Berechnungsformel aus Rz. 64 AEBew JStG 2022.

k1 = 1,2 - (487.230 € - 400.000 €) x ((1,2 - 1,1) / (500.000 € - 400.000 €)) = 1,113

k2 = 1,3 - (487.230 € - 400.000 €) x ((1,3 - 1,2) / (500.000 € - 400.000 €)) = 1,213

k = 1,113 + (300 €/m2 - 250 €/m2) x ((1,213 - 1,113) / (300 €/m2 - 250 €/m2)) = 1,163

Die Wertzahl für das EFH mit einem vorläufigen Sachwert von 487.230 € und einem Bodenrichtwert von 300 €/m2 beträgt 1,163.

Merke: Bei der Ermittlung der Zwischenergebnisse und der abschließenden Wertzahl ist jeweils auf drei Nachkommastellen kaufmännisch zu runden (Rz. 64 Satz 3 AEBew JStG 2022).

Fall: Bewertung eines EFH-Grundstücks im Sachwertverfahren

Für erbschaftsteuerliche Zwecke ist zum 10.4.2023 ein mit einem freistehenden EFH (mit Keller, EG und OG sowie DG ausgebaut) bebautes Grundstück zu bewerten. Das Gebäude war 2003 errichtet und bezugsfertig worden, hat eine Brutto-Grundfläche von 200 m2 und weist für alle Bauteile einen (durchgehenden) Gebäudestandard einer zeitgemäßen gehobenen Ausstattung auf. Das Grundstück ist 800 m2 groß. Der Bodenrichtwert zum 1.1.2023 beträgt 260 €/m2. Auf dem Grundstück befindet sich ein 2015 errichteter Außenswimmingpool mit einer Fläche von 35 m2 in gehobener Ausführung. Örtliche Besonderheiten oder weitere Daten, insbesondere Vergleichspreise bzw. Vergleichsfaktoren i. S. des § 183 BewG, Regionalfaktoren sowie örtliche Sachwertfaktoren, liegen von dem örtlichen Gutachterausschuss nicht vor. Auf den Bewertungsstichtag ist der Grundbesitzwert zu ermitteln.

Lösung: Die Bewertung eines EFH-Grundstücks erfolgt grds. nach dem Vergleichswertverfahren gem. § 182 Abs. 2 Nr. 3 i. V. mit § 183 BewG. Da hier jedeoch weder Vergleichspreise noch Vergleichsfaktoren vorliegen, erfolgt die Bewertung nach dem Sachwertverfahren gem. § 182 Abs. 4 Nr. 1 i. V. mit §§ 189–191 BewG.

Bei der Bewertung im Sachwertverfahren ist der Wert des Grund und Bodens (Bodenwert) von dem Wert des Gebäudes (Gebäudesachwert) getrennt zu ermitteln (§ 189 Abs. 1 BewG). Der Wert baulicher Außenanlagen und sonstiger Anlagen ist gem. § 189 Abs. 4 BewG mit dem ermittelten Sachwert abgegolten, sofern es sich nicht um besonders werthaltige bauliche Außenanlagen und sonstige Anlagen handelt.

Bodenwert

Der Bodenwert ist gem. § 189 Abs. 2 i. V. mit § 179 BewG (Bewertung unbebautes Grundstück) zu ermitteln.

Bodenrichtwert per 1.1.2023: 260 €/m2 x Grundstücksgröße 800 m2 = 208.000 €

Gebäudesachwert

Der Gebäudesachwert ist nach § 190 BewG zu ermitteln.

| Freistehendes EFH | |||

| RHK je Flächeneinheit (§ 190 Abs. 1 i. V. mit Anlage 24, Teil II., III. zum BewG für Gebäudeart 1.11 – Keller, EG, OG, ausgebautes DG, zeitgemäße gehobene Ausstattung = Standardstufe 4) | 1.005 €/m2 | ||

| x | Brutto-Grundfläche (§ 190 Abs. 3 Satz 2 BewG) | 200 m2 | |

| x | Baupreisindex (§ 190 Abs. 3 Satz 2 i. V. mit Abs. 4 BewG – für Wohngebäude 2023 / Gebäudeart 1.11, BMF- Schreiben v. 30.1.202324) | 164,0/100 | |

| = | Durchschnittliche HK des Gebäudes | 329.640 € | |

| x | Regionalfaktor (§ 190 Abs. 3 Satz 1 i. V. mit Abs. 5 Satz 3 BewG) | 1,0 | |

| Alterswertminderungsfaktor (§ 190 Abs. 3 Satz 1 i. V. mit Abs. 6 BewG) | |||

| Wirtschaftliche GND gem. Anlage 22 zum BewG | |||

| Abzgl. Alter des Gebäudes am Bewertungsstichtag: | 80 Jahre | ||

| 2023–2003 (§ 190 Abs. 6 Satz 3 BewG) = | 20 Jahre | ||

| =RND | 60 Jahre | ||

| Die Mindest-RND nach § 190 Abs. 6 Satz 5 BewG ist überschritten (30 % von 80 Jahren = 24 Jahre). | |||

| Verhältnis RND zu wirtschaftlicher GND: 60 Jahre / 80 Jahre = | 0,750 | ||

| = | Gebäudesachwert | 247.230 € | |

Außenanlage – Swimmingpool RHK (Rz. 61 AEBew JStG 2022) – Schwimmbecken (gehobene Ausführung) | 850 €/m2 | ||

| x | Fläche | 35 m2 | |

| x | Baupreisindex Außenanlagen wie Wohngebäude/ Gebäudeart 1.01–5.1 (BMF-Schreiben v. 30.1.202325), Bewertungsstichtag 2023 | 164,0/100 | |

| = | Durchschnittliche HK | 48.790 € | |

| x | Regionalfaktor | 1,0 | |

| x | Alterswertminderungsfaktor | ||

| Wirtschaftliche GND (Rz. 61 AEBew JStG 2022) | 30 Jahre | ||

Abzgl. Alter des Gebäudes am Bewertungsstichtag: Bewertungsstichtag: 2023–2015 (Fertigstellung) = | 8 Jahre | ||

| =RND | 22 Jahre | ||

| Verhältnis RND zu wirtschaftlicher GND: 22 Jahre / 30 Jahre = | 0,733 | ||

| = | Sachwert Swimmingpool | 35.763 € | |

| Der Sachwert übersteigt 10 % des Gebäudesachwerts (10 % des Gebäudesachwerts i. H. von 247.230 € = 24.723 €). Der Swimmingpool ist somit als besonders werthaltige Außenanlage separat anzusetzen. | |||

| Vorläufiger Sachwert (§ 189 Abs. 3 Satz 1 BewG) | |||

| Bodenwert | 208.000 € | ||

| + | Gebäudesachwert | 247.230 € | |

| + | Sachwert Swimmingpool | 35.763 € | |

| = | Vorläufiger Sachwert | 490.993 € | |

| Sachwert (§ 189 Abs. 3 Satz 2 BewG) | |||

| Vorläufiger Sachwert | 490.993 € | ||

| x | Wertzahl (§ 191 Satz 2 BewG i. V. mit Anlage 25 zum BewG, da keine vom Gutachterausschuss ermittelten Sachwertfaktoren vorliegen) | 1,119 | |

| |||

k1 = 1,2 - (490.993 € - 400.000 €) x ((1,2 - 1,1) / (500.000 € - 400.000 €)) = 1,109 k2 = 1,3 - (490.993 € - 400.000 €) x ((1,3 - 1,2) / (500.000 € - 400.000 €)) = 1,209 k2 = 1,109 - (260 €/m2 - 250 €/m2) x ((1,209 - 1,109) / (500.000 € - 400.000 €)) = 1,119 | |||

| = | Sachwert des EFH-Grundstücks | 549.421€ |

Weist der Stpfl. abweichend von der Wertermittlung nach den §§ 179, 182–196 BewG einen niedrigeren gemeinen Wert (= Verkehrswert) am Bewertungsstichtag nach, ist dieser gem. § 198 BewG festzustellen (Öffnungsklausel).

Bei der Ermittlung des gemeinen Werts ist gem. § 9 Abs. 2 BewG auf den Einzelveräußerungspreis abzustellen, der im gewöhnlichen Geschäftsverkehr nach der Beschaffenheit des Wirtschaftsguts bei einer Veräußerung erzielt werden könnte. In die Wertfindung sollen dabei alle Umstände einfließen, die den Preis beeinflussen, nicht jedoch ungewöhnliche oder persönliche Verhältnisse.

Als Nachweis eines niedrigeren gemeinen Werts können dienen:

- ein individuelles Gutachten auf den Bewertungsstichtag (§ 198 Abs. 2 BewG).

- ein im gewöhnlichen Geschäftsverkehr innerhalb eines Jahres vor oder nach dem Bewertungsstichtag zustande gekommener Kaufpreis über das zu bewertende Grundstück, sofern sich die maßgeblichen Verhältnisse dafür gegenüber den Verhältnissen am Bewertungsstichtag nicht verändert haben (§ 198 Abs. 3 BewG). Im Ausnahmefall kann auch ein außerhalb dieses Zeitraums zustande gekommener Kaufpreis herangezogen werden, wenn keine Veränderung der Verhältnisse eingetreten ist (R B 198 Abs. 4 Satz 2 f. ErbStR).

Dipl.oec.paed., Steuerberaterin, Berlin. Sie ist Dozentin für Erbschaft-/Schenkungsteuerrecht und Bewertungsrecht und Ausbildungsleiterin bei Steuerlehrgänge Dr. Bannas, Köln.

Themenpaket NWB Steuer und Studium

Erfolgreich vorbereiten mit dem Lernphasen-Fahrplan von NWB Steuer und Studium!

Das Themenpaket NWB Steuer und Studium – Ihr Rundum-sorglos-Paket für jede Lernphase – unterstützt Sie ganzjährig u. a. mit Schwerpunktausgaben speziell zur Vorbereitung auf die Steuerberaterprüfung!

Testen Sie das Themenpaket NWB Steuer und Studium und Sie erhalten kostenlos:

- einen Monat Zugriff auf die Datenbank NWB Steuer und Studium mit vielen Inhalten für die Prüfung

und Praxis (Schaubilder, Fallstudien, riesiger Klausuren- fundus u.v.m.) inkl. persönlichem NWB Livefeed - einen Monat Zugriff auf den PrüfungsCoach zur StB-Prüfung in der NWB Datenbank

* Dipl.oec.paed., Steuerberaterin, Berlin. Sie ist Dozentin für Erbschaft-/Schenkungsteuerrecht sowie Bewertungsrecht und Ausbildungsleiterin bei Steuerlehrgänge Dr. Bannas, Köln.

1 Vgl. Jahressteuergesetz (JStG) 2022 v. 16.12.2022, BGBl 2022 I S. 2294.

2 Dies hatte zugleich Auswirkungen für die Bewertung bei der Grunderwerbsteuer, wenn bei der grunderwerbsteuerlichen Bemessungsgrundlage auf die Ersatzbemessungsgrundlage nach § 8 Abs. 2 GrEStG zurückgegriffen werden muss. Hingegen ergeben sich durch die Änderungen in den §§ 177–198 BewG keinerlei Auswirkungen auf die Grundsteuer.

3 Vgl. Immobilienwertermittlungsverordnung (ImmoWertV) v. 14.7.2021, BGBl 2021 I S. 2805.

4 Vgl. Gleich lautende Erlasse der obersten Finanzbehörden der Länder v. 20.3.2023 (AEBew JStG 2022) - S 3015, BStBl 2023 I S. 738 NWB VAAAJ-36842.

5 Für Grundstücke der Vermögensart Grundvermögen und für Betriebsgrundstücke (§ 99 Abs. 1 Nr. 1 i. V. mit Abs. 3 BewG, bei Einzelbewertung i. R. des vereinfachten Ertragswertverfahrens bzw. der Substanzwertermittlung).

6 Alle Angaben zum BewG beziehen sich auf die Neufassung der §§ 177–198 BewG.

7 BFH, Urteil v. 4.12.2014 - II R 20/14, BStBl 2015 II S. 610 NWB OAAAE-87221.

8 Im Einzelfall ist zu prüfen, ob nach der Verkehrsanschauung auch bei einer geringeren Wohnfläche noch von einer Wohnung im bewertungsrechtlichen Sinne ausgegangen werden kann (Rz. 10 AEBew JStG 2022).

9 Zum Entgelt gehören neben der vertraglich vereinbarten Miete z. B. auch Mieteinnahmen für Stellplätze und Nebengebäude (wie Garagen), Vergütungen für außergewöhnliche Nebenleistungen des Vermieters (z. B. Reklamenutzung, Einbau einer Klimaanlage, Gebäudeverkabelung etc.), Untermietzuschläge (s. auch R B 186.1 Abs. 1 ErbStR).

10 Auf die Zahlung der Miete kommt es bei der Bewertung nicht an.

11 Nicht zum Entgelt gehören auch Einnahmen aus der Überlassung von Einrichtungsgegenständen, Maschinen und Betriebsvorrichtungen, Reinigungsleistungen und die Umsatzsteuer (s. auch R B 186.1 Abs. 1 ErbStR). Durch Umlagen oder sonstige Kostenübernahmen gedeckte Kosten bleiben ebenso unberücksichtigt wie Zinsen für Hypothekendarlehen und Grundschulden oder

12 sonstige Zahlungen für auf dem Grundstück lastende privatrechtliche Verpflichtungen (Rz. 31 AEBew JStG 2022).

13 Für Wohnräume, die den Wohnungsbegriff nicht erfüllen, sowie für alle Räumlichkeiten, die nicht zu Wohnzwecken genutzt werden (Rz. 35 AEBew JStG 2022).

14 Ansatz für Wohnungen, Wohnräume sowie die dazugehörenden Garagen u. ä. Einstellplätze (Wohnnutzung), Rz. 37 AEBew JStG 2022.

15 Die Werte für die Instandhaltungskosten/m2 sind auf eine Nachkommastelle und bei den Instandhaltungskosten pro Garage oder ähnlichem Einstellplatz sowie bei Verwaltungskosten kaufmännisch auf volle Euro zu runden.

16 Eine bei der Bodenwertverzinsung ggf. nicht zu berücksichtigende Teilfläche hat keine Auswirkungen auf die Ermittlung des Bodenwerts gem. § 184 Abs. 2 BewG.

17 Baumängel und Bauschäden oder wirtschaftliche Gegebenheiten können im typisierenden Bewertungsverfahren nicht zu einer Verkürzung der RND führen (Rz. 23 Satz 3 AEBew JStG 2022).

18 Zu beachten ist, dass für Wohnungseigentum in Gebäuden, die wie EFH und ZFH gestaltet sind, die Gebäudeart EFH bzw. ZFH anzusetzen ist (H B 190.2 Abs. 1 Wohnungseigentum ErbStH). Ein Gebäude mit Keller ist gegeben, wenn es zu mehr als 50 % der bebauten Fläche unterkellert ist. Ein Gebäude mit ausgebautem Dachgeschoss liegt vor, wenn mehr als 50 % des Dachgeschosses ausgebaut sind (R B 190.2 Abs. 3 ErbStR).

19 Abzustellen ist auf die Preisindizes für die Bauwirtschaft, die das Statistische Bundesamt für den Neubau in konventioneller Bauart von Wohn- und Nichtwohngebäuden jeweils als Jahresdurchschnitt ermittelt hat und die für alle Bewertungsstichtage des folgenden Kj. anzuwenden sind. Das BMF veröffentlicht die maßgebenden Baupreisindizes im BStBl (§ 190 Abs. 4 Satz 4 BewG).

20 Vgl. BMF, Schreiben v. 30.1.2023 - IV C 7 - S 3225/20/10001 :004, BStBl 2023 I S. 217 NWB AAAAJ-32896.

21 Nebengebäude, Garagen und Außenanlagen teilen bei der Anwendung des Regionalfaktors im Allgemeinen das Schicksal der Hauptgebäude (Rz. 51 Satz 4 AEBew JStG 2022).

22 Er ist in der für die Stpfl. günstigsten Weise auf drei Nachkommastellen auf- oder abzurunden (Rz. 53 Satz 2 AEBew JStG 2022).

23 Baumängel und Bauschäden oder wirtschaftliche Gegebenheiten können im typisierenden Bewertungsverfahren nicht zu einer Verkürzung der RND führen (Rz. 56 Satz 4 AEBew JStG 2022).

24 BMF, Schreiben v. 30.1.2023 - IV C 7 - S 3225/20/10001 :004, BStBl 2023 I S. 217 NWB AAAAJ-32896.